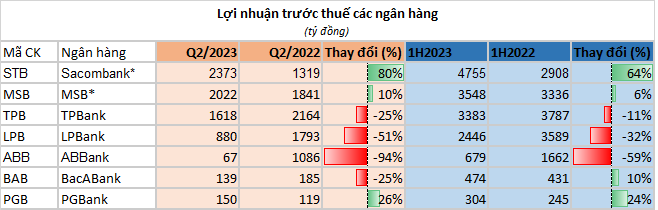

Tình hình kinh doanh của các nhà băng trong quý 2 nhận được sự quan tâm lớn của thị trường, bao gồm cả nhà đầu tư và giới phân tích. Trước đó đã có nhiều dự báo cho rằng tăng trưởng lợi nhuận quý 2/2023 sẽ chậm lại rõ rệt, với áp lực nợ xấu tăng cao do khách hàng gặp nhiều khó khăn. Tuy nhiên kết quả kinh doanh cũng có sự phân hóa.

ABBank: Lợi nhuận quý 2 giảm 94%

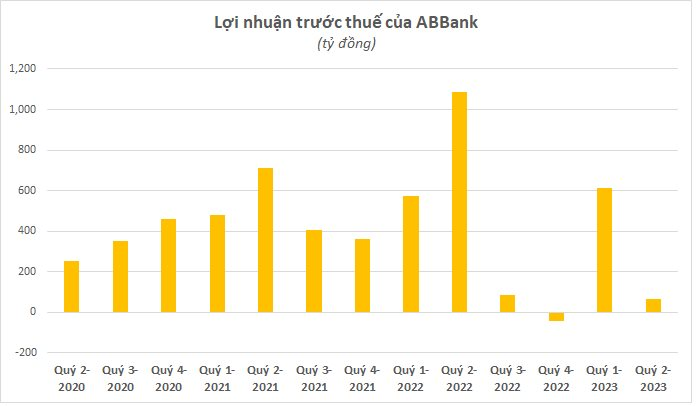

Lợi nhuận trước thuế quý 2/2023 của ABBank chỉ đạt 67 tỷ đồng, giảm tới 94% so với cùng kỳ. Theo đó, lũy kế 6 tháng, lợi nhuận của ngân hàng ở mức 679 tỷ đồng, giảm 59% so với cùng kỳ.

Điểm sáng trong kết quả kinh doanh của ABBank là lãi thuần từ hoạt động dịch vụ, tăng 92% và đạt 288 tỷ đồng trong 6 tháng đầu năm. Trong khi đó, hoạt động kinh doanh cốt lõi – thu nhập lãi thuần sụt giảm 13% xuống 1.566 tỷ đồng.

Chi phí dự phòng rủi ro tăng mạnh là một trong những nguyên nhân khiến lợi nhuận của ABBank giảm mạnh. Chi phí này trong quý 2/2023 là 698 tỷ đồng, gấp 4 lần cùng kỳ và lũy kế 6 tháng là 814 tỷ, gấp 3,7 lần.

Tại ngày 30/6/2023, tổng tài sản ABBank đạt 154.447 tỷ đồng, tăng 18,7%. Dư nợ cho vay khách hàng tăng 2,5% lên 84.020 tỷ đồng. Tiền gửi khách hàng tăng 4%, đạt 87.481 tỷ đồng.

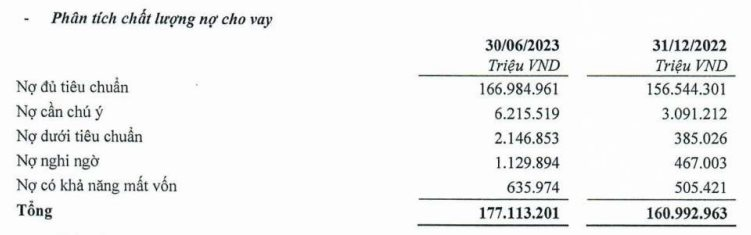

Nợ xấu ABBank tăng tới 61% trong 6 tháng lên 3.820 tỷ đồng. Tỷ lệ nợ xấu/tổng dư nợ cho vay tăng từ 2,88% hồi đầu năm lên 4,55%. Tuy nhiên, tỷ lệ nợ xấu tính theo hướng dẫn của NHNN tại Thông tư 11/2021/TT-NHNN thì vẫn đảm bảo dưới 3%, ở mức 2,86%.

TPBank: Lợi nhuận 6 tháng gần 4.000 tỷ đồng, nợ xấu tăng gần 3 lần

Sau khi công bố kết quả kinh doanh sơ bộ, TPBank cũng đã công bố báo cáo tài chính quý 2/2023. Ngân hàng báo lãi trước thuế 6 tháng đầu năm đạt 3.383 tỷ đồng, giảm 11% so với cùng kỳ. Hoạt động kinh doanh cốt lõi – thu nhập lãi thuần giảm 6,8% xuống 5.466 tỷ đồng. Ngân hàng này cho biết nguyên nhân nền kinh tế có nhiều biến động và khó khăn, lãi suất cho vay có xu hướng giảm trong khi lãi suất huy động kỳ hạn dài vẫn ở mức tương đối cao khiến chi phí lãi tăng mạnh nửa đầu năm, từ đó khiến thu nhập lãi thuần sụt giảm.

Hoạt động dịch vụ có lãi khả quan, tăng 26% so với cùng kỳ và đạt 1.499 tỷ đồng, có tỷ trọng đóng góp khá đáng kể vào tổng thu nhập hoạt động (gần 20%).

Chi phí dự phòng rủi ro của TPBank giảm so với cùng kỳ, chỉ ở mức 683% (-51%).

Tại ngày 30/6/2023, tổng tài sản ngân hàng đạt 343.407 tỷ đồng, tăng 4,5%. Dư nợ cho vay khách hàng tăng 10% trong 6 tháng lên 177.113 tỷ đồng. Tiền gửi khách hàng tăng 2,1% lên 199.127 tỷ đồng.

Nợ xấu TPBank tăng gần 3 lần chỉ trong 6 tháng lên 3.913 tỷ đồng. Trong đó, nợ dưới tiêu chuẩn (nợ nhóm 3) tăng gấp 5,5 lần. Nợ nghi ngờ (nợ nhóm 4) tăng gấp 2,4 lần.

Chất lượng nợ cho vay của TPBank