VND muốn phát hành thêm gần 600 triệu cp

CTCP Chứng khoán VNDirect (HOSE: VND) vừa bổ sung tờ trình về việc chào bán và phát hành cổ phiếu tăng vốn điều lệ vào tài liệu họp ĐHĐCĐ thường niên 2023, dự kiến tổ chức vào ngày 17/06 tới.

Theo kế hoạch, việc tăng vốn điều lệ của VND dự kiến thực hiện thông qua 4 phương án.

Phương án 1, chào bán hơn 243.5 triệu cp riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp, với số lượng dự kiến từ 1- 5 nhà đầu tư. Số cổ phiếu này bị hạn chế trong 1 năm kể từ ngày hoàn thành đợt chào bán.

Giá chào bán được xác định trên cơ sở căn cứ theo giá trị sổ sách và giá thị trường tại thời điểm thực hiện việc chào bán. ĐHĐCĐ giao và ủy quyền HĐQT căn cứ theo điều kiện thực tế tại thời điểm tổ chức thực hiện chào bán xác định giá chào bán cụ thể.

Số tiền dự kiến thu được từ đợt chào bán sẽ được phân bổ sử dụng cho các hoạt động của VND. Cụ thể, Công ty dự kiến dùng 20% số tiền thu được để bổ sung nguồn vốn cho hoạt động cho vay giao dịch ký quỹ chứng khoán; bổ sung nguồn vốn cho hoạt động đầu tư vào các giấy tờ có giá trên thị trường (50%); bổ sung nguồn vốn cho hoạt động bảo lãnh phát hành chứng khoán (20%); và bổ sung nguồn vốn cho hoạt động phát hành và phân phối chứng quyền có bảo đảm (10%).

Phương án 2, chào bán hơn 24.3 triệu cp theo chương trình lựa chọn cho người lao động (ESOP) (tương đương 2% số cổ phiếu lưu hành của VND) với giá 10,000 đồng/cp, tương ứng tổng giá trị gần 244 tỷ đồng. Nguồn vốn thu được từ phát hành ESOP dự kiến sẽ được sử dụng để bổ sung nguồn vốn cho hoạt động kinh doanh của Công ty.

Phương án 3, phát hành gần 12.1 triệu cp thưởng cho người lao động, tương ứng 1% số cổ phiếu đang lưu hành của VND. Nguồn vốn thực hiện được lấy từ nguồn vốn chủ sở hữu theo BCTC kỳ gần nhất được kiểm toán.

Với phương án 2, 3, ĐHĐCĐ ủy quyền HĐQT quyết định cụ thể về việc hạn chế chuyển nhượng trên nguyên tắc chỉ được chuyển nhượng tối đa là 50% kể từ sau khi kết thúc thời hạn 01 năm kể từ thời điểm kết thúc đợt phát hành.

Phương án 4, VND dự kiến chào bán hơn 234.5 triệu cp cho cổ đông hiện hữu, với giá bán 10,000 đồng/cp. Tỷ lệ thực hiện quyền 5:1, cổ đông sở hữu mỗi 5 cp sẽ có quyền mua 1 cp mới.

Mục đích chào bán nhằm tăng quy mô vốn hoạt động để mở rộng năng lực cho vay ký quỹ của khách hàng, năng lực kinh doanh nguồn trên thị trường vốn, năng lực bảo lãnh phát hành trái phiếu, năng lực phát hành và phân phối chứng quyền có bảo đảm, bổ sung vốn cho các hoạt động kinh doanh hợp pháp khác.

Cả 4 phương án phát hành trên sẽ được thực hiện dự kiến trong năm 2023 hoặc năm 2024, sau khi có chấp thuận của UBCKNN.

Ngoài ra, tại tờ trình phương án phân phối lợi nhuận năm 2022, VND dự kiến chia cổ tức cho cổ đông bằng cổ phiếu với tỷ lệ 5%, tương ứng phát hành gần 61 triệu cp mới.

Nếu các kế hoạch trên được thông qua, VND sẽ phát hành thêm gần 585 triệu cp mới, qua đó nâng vốn điều lệ từ hơn 12,178 tỷ đồng lên trên mức 18,000 tỷ đồng. Với mức vốn này, Công ty có thể trở thành “quán quân” vốn điều lệ nhóm công ty chứng khoán.

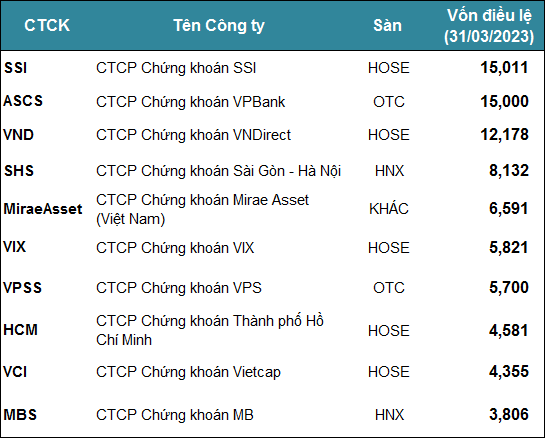

Tại thời điểm cuối quý 1/2023, công ty chứng khoán có vốn điều lệ cao nhất SSI với hơn 15,011 tỷ đồng, ngay sau là VPBank Securities với 15,000 tỷ đồng. ĐHĐCĐ thường niên 2023 của SSI đã thông qua phương án chào bán tối đa 104 triệu cp riêng lẻ để tăng vốn điều lệ. Tuy vậy, sau khi phát hành, vốn điều lệ của SSI cũng chưa vượt mức 18,000 tỷ đồng.

|

Top 10 vốn điều lệ khối công ty chứng khoán

Đvt: Tỷ đồng

|

Từ cuối tháng 5 tới nay, cổ phiếu VND đang có diễn biến khá tích cực. Kết phiên 06/06, VND tăng kịch trần lên mức 19,300 đồng/cp, mức cao nhất kể từ giữa tháng 9/2022. Khối lượng giao dịch bình quân từ đầu năm 2023 tới nay đạt hơn 22 triệu cp/phiên.

| Diễn biến giá cổ phiếu VND từ đầu năm 2023 đến nay | ||

|

|

Thế Mạnh