Sau giai đoạn tăng trưởng mạnh mẽ, nhuận của ngành ngân hàng đã chậm lại rõ nét trong nửa đầu năm 2023 khi các ngân hàng chịu ảnh hưởng sâu sắc từ tác động của của cuộc đua lãi suất huy động, nhu cầu tín dụng sụt giảm và sự suy yếu của chất lượng tài sản. Trong đó, lợi nhuận bán niên của một số ngân hàng giảm sâu so với cùng kỳ năm 2022.

Theo báo cáo tài chính quý 2, lợi nhuận trước thuế nửa đầu năm của Ngân hàng Bản Việt giảm tới 89% so với cùng kỳ 2022, xuống còn chưa đầy 40 tỷ đồng. Nguyên nhân chính khiến lợi nhuận ngân hàng này giảm sâu là do chi phí dự phòng rủi ro tín dụng tăng gần 60%, đi cùng sự suy yếu của các nguồn thu chủ chốt và chi phí hoạt động gia tăng. Với kế hoạch lợi nhuận hơn 502 tỷ đồng, Ngân hàng Bản Việt mới thực hiện được chưa đầy 8% mục tiêu đề ra.

Ngân hàng TMCP An Bình ( ABBank ) ghi nhận lợi nhuận trước thuế giảm 59% so với cùng kỳ năm trước xuống còn 679 tỷ đồng, thực hiện 24% kế hoạch năm.

Nguyên nhân khiến lợi nhuận giảm trong nửa đầu năm là do nợ xấu tăng dẫn tới ngân hàng phải thoái lãi cho vay và tăng trích lập dự phòng rủi ro, ảnh hưởng đến hiệu quả kinh doanh. Trong 6 tháng đầu năm, ABBank đã trích 815 tỷ đồng cho chi phí dự phòng rủi ro tín dụng, gấp gần 4 lần so với cùng kỳ năm trước (216 tỷ đồng).

Đáng chú ý, lợi nhuận hợp nhất trước thuế của VPBank trong nửa đầu năm giảm tới 66% so với cùng kỳ, chỉ đạt 5.162 tỷ đồng. Trong đó, lợi nhuận ngân hàng mẹ VPBank đạt 7.897 tỷ đồng, giảm 48% so với cùng kỳ. Công ty con FE Credit tiếp tục ghi nhận lỗ, dù có cải thiện trong quý 2.

Tại ngân hàng mẹ VPBank, tổng thu nhập hoạt động 6 tháng đầu năm đạt 17.485 tỷ đồng, giảm 24,1% so với cùng kỳ năm ngoái. Lý do là 6 tháng đầu năm 2022 lợi nhuận của VPBank tăng đột biến do có khoản thu nhập bất thường từ phí trả trước bảo hiểm của AIA. Năm nay, ngoài việc không có khoản thu nhập bất thường, việc tăng trích lập dự phòng rủi ro 28,6% nửa đầu năm nay cũng khiến lợi nhuận VPBank đi lùi so với mức đỉnh năm ngoái.

Cùng xu hướng với VPBank, lợi nhuận “ông lớn” Techcombank cũng giảm 20% so với cùng kỳ năm trước, xuống gần 11.300 tỷ đồng. Nguyên nhân chủ yếu khiến lợi nhuận Techcombank sụt giảm là do chi phí huy động tăng nhanh dẫn đến thu hẹp quy mô thu nhập lãi thuần, đi cùng việc đẩy mạnh trích lập dự phòng rủi ro.

TPBank – ngân hàng vốn có tốc độ tăng trưởng cao và ổn định trong những năm trước – cũng báo lãi trước thuế 6 tháng đầu năm giảm 11% so với cùng kỳ xuống còn 3.383 tỷ đồng. Nguyên nhân chính là lợi nhuận của hoạt động kinh doanh cốt lõi – thu nhập lãi thuần – giảm 6,8% xuống 5.466 tỷ đồng.

Ngân hàng này cho biết nguyên nhân nền kinh tế có nhiều biến động và khó khăn, lãi suất cho vay có xu hướng giảm trong khi lãi suất huy động kỳ hạn dài vẫn ở mức tương đối cao khiến chi phí lãi tăng mạnh nửa đầu năm, từ đó khiến thu nhập lãi thuần sụt giảm.

Lợi nhuận trước thuế 6 tháng đầu năm của LPBank cũng giảm 32% xuống còn 2.446 tỷ. Nguyên nhân chủ yếu do phần lớn các mảng kinh doanh kém tích cực. Trong đó, thu nhập lãi thuần 6 tháng giảm 11,7% xuống còn 5.224 tỷ đồng. Hoạt động mua bán chứng khoán đầu tư bị lỗ 4 tỷ (trong khi cùng kỳ lãi đậm 346 tỷ đồng).

Ngoài những ngân hàng nêu trên, danh sách sụt giảm lợi nhuận trong nửa đầu năm còn có sự góp mặt của SeABank (2.016 tỷ đồng, giảm 28%), Eximbank (1.405 tỷ đồng, giảm 26%), VietABank (522 tỷ đồng, giảm 16%), BaoVietBank (25 tỷ đồng, giảm 7%), NCB (14 tỷ đồng, giảm 28%).

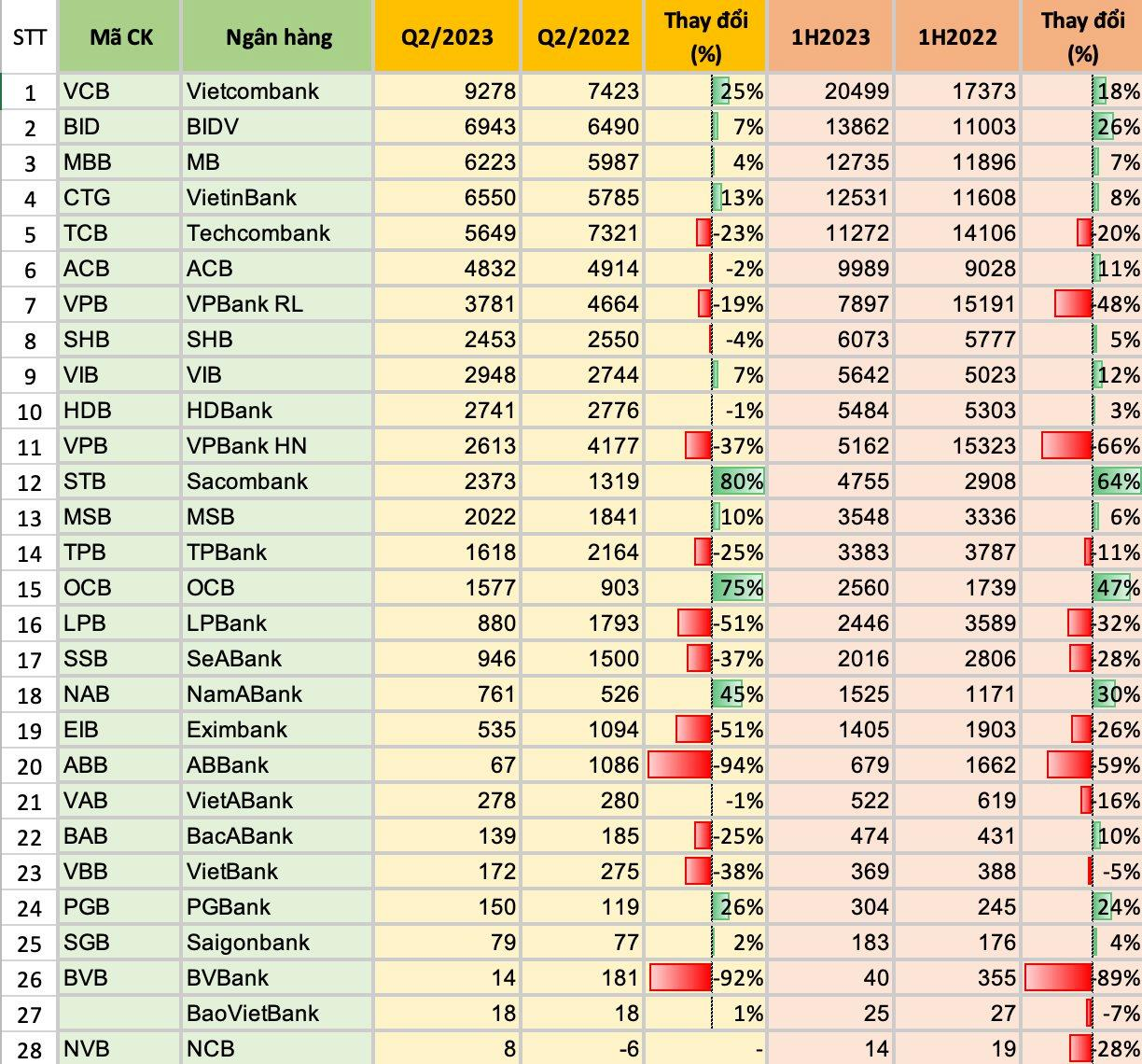

Tổng hợp số liệu 27 ngân hàng đã công bố báo cáo tài chính quý 2 cho thấy, lợi nhuận hợp nhất 6 tháng đầu năm của các ngân hàng này đạt 124.128 tỷ đồng, giảm 3,6% so với cùng kỳ 2022. Trong đó, có tới 13 ngân hàng ghi nhận lợi nhuận đi lùi.

LỢI NHUẬN TRƯỚC THUẾ HỢP NHẤT (TỶ ĐỒNG)

Lợi nhuận ngành ngân hàng giảm tốc là điều đã được dự báo trước do mức nền so sánh cao của cùng kỳ năm trước cũng như những tác động tiêu cực từ cuộc đua lãi suất huy động và sự gia tăng của nợ xấu. Theo đó, chất lượng tín dụng đã tiếp tục suy yếu từ cuối quý IV/2022 do những gián đoạn về nguồn cung tín dụng và mặt bằng lãi suất cho vay cao hơn. Số liệu của một số ngân hàng cũng cho thấy giá trị nợ xấu và tỷ lệ nợ xấu đều đã tăng lên đáng kể trong nửa đầu năm 2023.

Bên cạnh đó, tiền gửi không kỳ hạn là nguồn vốn giá rẻ tại các ngân hàng, đã sụt giảm tại phần lớn nhà băng. Điều này đang gây áp lực lên biên lãi thuần (NIM) của giới ngân hàng.

Theo kết quả điều tra xu hướng kinh doanh các TCTD của Ngân hàng Nhà nước hồi đầu tháng 7, tình hình kinh doanh của hệ thống ngân hàng trong quý II/2023 tiếp tục ”cải thiện” chậm hơn đáng kể so với quý trước, lợi nhuận trước thuế có tăng trưởng nhẹ nhưng thấp hơn so với mức kỳ vọng ở kỳ điều tra trước. Đồng thời, các TCTD cũng điều chỉnh thu hẹp đáng kể kỳ vọng về tình hình kinh doanh và lợi nhuận trong thời gian tới.

Kết quả điều tra của của NHNN cũng cho biết, các TCTD đánh giá tỷ lệ nợ xấu/dư nợ tín dụng của hệ thống ngân hàng có biểu hiện “tăng nhẹ” trong quý II/2023 nhưng được kỳ vọng giảm trong quý III/2023./