Ông Nguyễn Đức Vinh: Trong vài tháng tới, tổng tài sản VPBank sẽ vượt 1 triệu tỷ đồng, GPBank dự kiến có lãi từ năm nay

Ông Nguyễn Đức Vinh, Tổng Giám đốc VPBank cho biết, ngân hàng ưu tiên tăng trưởng quy mô trong năm 2025 để VPBank đứng vào hàng ngũ ngân hàng lớn trên thị trường. Trong vài tháng tới, tổng tài sản VPBank sẽ vượt qua 1 triệu tỷ đồng.

Trong kế hoạch 5 năm tới đến 2029, VPBank dự kiến tăng trưởng kép 30% mỗi năm. Đến năm 2029, ngân hàng sẽ có vốn chủ sở hữu 389 nghìn tỷ đồng. Lợi nhuận trước thuế đến 2029 đạt 75.000 tỷ đồng, tăng trưởng 35% mỗi năm.

Riêng năm 2025, ông Vinh nhận định có nhiều cơ hội và thách thức. Cơ hội là kinh tế phục hồi, Nhà nước chủ trương thúc đẩy hoạt động kinh doanh, sẽ tạo điều kiện cho ngành ngân hàng phát triển.

Tuy nhiên cũng có nhiều thách thức, nhất là các chính sách vĩ mô trên thế giới, chính sách thuế quan. Ban lãnh đạo khẳng định sẽ quan sát để hạn chế ảnh hưởng tiêu cực tới ngân hàng, cũng sẽ dự kiến các biện pháp, giải pháp cần thiết khi tình hình diễn biến phức tạp.

Ông cũng cho biết VPBank sẽ xây dựng chương trình để GPBank từ ngân hàng lỗ liên tục, bắt đầu có lãi từ năm nay.

Mục tiêu lợi nhuận hợp nhất gần 25.300 tỷ đồng, các công ty con tăng trưởng mạnh

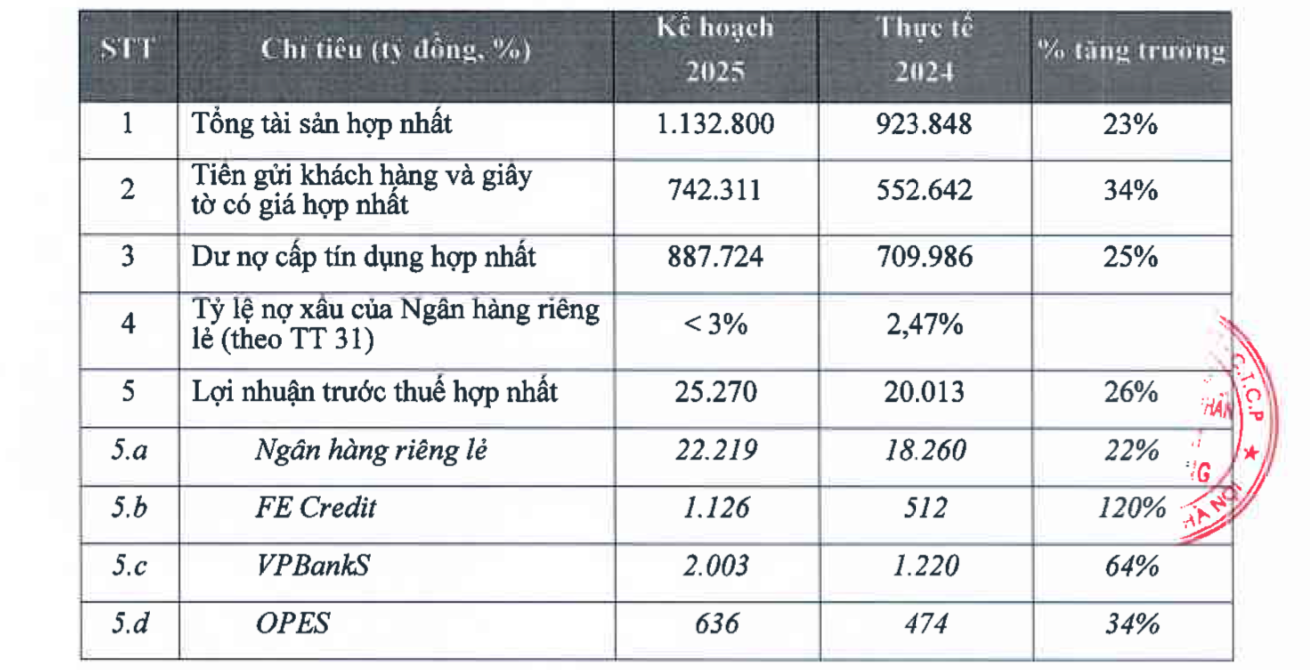

Năm 2025, VPBank đặt mục tiêu tổng tài sản tăng 23%, đạt hơn 1,13 triệu tỷ đồng. Dư nợ cấp tín dụng hợp nhất dự kiến tăng 25% lên 887,7 nghìn tỷ đồng. Tiền gửi khách hàng và giấy tờ có giá hợp nhất tăng 34%, đạt hơn 742 nghìn tỷ.

Mức tăng trưởng tín dụng tính toán dựa trên nhu cầu và năng lực của ngân hàng. Số liệu thực tế sẽ được thực hiện dựa trên các hạn mức tối đa/quy định của Ngân hàng Nhà nước.

VPBank lên kế hoạch lợi nhuận trước thuế hợp nhất năm 2025 đạt 25.270 tỷ đồng, tăng 26%. Trong đó, mục tiêu lợi nhuận ngân hàng riêng lẻ là 22.219 tỷ đồng, tăng 22%. Lợi nhuận trước thuế FE Credit kế hoạch đạt 1.126 tỷ đồng, tăng 120%; VPBankS đạt 2.003 tỷ đồng, tăng 64%; OPES đạt 636 tỷ đồng, tăng 34%.

Ngân hàng xác định tiếp tục mở rộng hệ sinh thái tài chính ngân hàng kết hợp với sản phẩm, dịch vụ gắn liền với cuộc sống của đại bộ phận tầng lớp dân cư. Ngân hàng cũng tập trung tái cơ cấu GPBank thông qua xây dựng mô hình kinh doanh, hạ tầng nền tảng; phân bổ nguồn lực để GPBank dần trở thành ngân hàng có tình hình tài chính lành mạnh.

Ngày 1/1/2025, NHNN đã chuyển giao bắt buộc GPBank do Nhà nước là chủ sở hữu 100% vốn cho VPBank theo phương án được Chính phủ phê duyệt.

Chia cổ tức tiền mặt tỷ lệ 5%

Trước đó, năm 2024, VPBank ghi nhận lợi nhuận trước thuế hợp nhất đạt 20.013 tỷ đồng, tăng 85,2% so với năm 2023. Trong đó, lợi nhuận trước thuế ngân hàng mẹ là 18.260 tỷ đồng, tăng 35,6%. FE Credit báo lãi trước thuế 512 tỷ đồng, kết quả ấn tượng so với mức lỗ 3.699 tỷ đồng trong năm 2023. Lợi nhuận trước thuế năm 2024 của VPBankS là 1.220 tỷ đồng, giảm 3% so với năm trước. Lợi nhuận trước thuế OPES đạt 474 tỷ đồng, tăng 203,3%.

Kết thúc năm 2024, VPBank giữ vững vị thế là ngân hàng dẫn đầu về quy mô vốn điều lệ đạt hơn 79.300 tỷ đồng. Vốn chủ sở hữu hơn 147 nghìn tỷ, nằm trong Top 4 toàn ngành. Với nguồn vốn ổn định cùng cơ cấu tài sản an toàn hiệu quả, VPBank đảm bảo các tỷ lệ an toàn hoạt động theo quy định của NHNN. Trong đó, Tỷ lệ an toàn vốn (CAR) hợp nhất đạt 15,5%, cao nhất trong hệ thống và cao hơn nhiều so với yêu cầu tối thiểu của NHNN.

VPBank trình cổ đông kế hoạch phân phối lợi nhuận với mức chia cổ tức tiền mặt tỷ lệ 5%. Cụ thể, sau khi trích lập các quỹ, lợi nhuận còn lại của VPBank là 12.875 tỷ đồng. Ngân hàng dự kiến dùng 3.967 tỷ đồng để trả cổ tức tiền mặt cho cổ đông.

Thời gian thực hiện chi trả cổ tức dự kiến quý 2-3/2025. Thời gian cụ thể sẽ do HĐQT quyết định, đảm bảo phù hợp với quy định của pháp luật và các điều kiện thực tế của ngân hàng.

Góp vốn thành lập công ty bảo hiểm nhân thọ, công ty quản lý quỹ

Cũng tại Đại hội, HĐQT trình cổ đông thông qua phương án đầu tư góp vốn, thành lập công ty con trong lĩnh vực bảo hiểm. Công ty bảo hiểm dự kiến có vốn điều lệ 2.000 tỷ đồng, hoạt động trong lĩnh vực bảo hiểm nhân thọ. Tỷ lệ tham gia của VPBank và các bên liên quan tối đa 100%.

Đồng thời, VPBank cũng có phương án góp vốn, nhận chuyển nhượng phần vốn góp/ mua cổ phần để một công ty quản lý quỹ trở thành công ty con của VPBank. Tỷ lệ tham gia của VPBank và các bên liên quan tối đa 100%.

Đại hội đồng cổ đông cũng sẽ tiến hành bầu HĐQT, BKS nhiệm kỳ mới 2025-2029. HĐQT sẽ có 8 thành viên, trong đó tối thiểu 2 thành viên độc lập.

Danh sách nhân sự bầu vào HĐQT gồm: ông Ngô Chí Dũng (hiện là Chủ tịch HĐQT), ông Bùi Hải Quân (hiện là Phó Chủ tịch HĐQT), ông Lô Bằng Giang (hiện là Phó Chủ tịch HĐQT), ông Nguyễn Đức Vinh (hiện là Thành viên HĐQT kiêm Tổng Giám đốc), bà Phạm Thị Nhung (hiện là Thành viên HĐQT), ông Takeshi Kimoto (hiện là Thành viên HĐQT), ông Daniel Ashton Carroll (hiện là Thành viên HĐQT) và ông Mai Xuân Hùng.

Ông Mai Xuân Hùng là gương mặt mới được bầu vào HĐQT nhiệm kỳ này. Ông sinh năm 1955, là Tiến Sỹ khoa học kinh tế, từng làm việc tại nhiều Doanh nghiệp Nhà nước sở hữu từ 50% vốn điều lệ như Chủ tịch HĐQT Hapro, Tổng Giám đốc Unimex Hà Nội. Ông Hùng là Uỷ viên thường trực Uỷ ban Kinh tế Quốc hội Khoá XII từ tháng 5/2007 đến tháng 6/2010. Ông cũng là Phó chủ nhiệm UB Kinh tế UB Kinh tế Quốc hội khoá XII từ tháng 6/2020 đến tháng 5/2011, sau đó là Phó Chủ nhiệm UB Kinh tế Quốc hội khoá XIII từ thán 5/2011 đến tháng 10/2016. Từ tháng 10/2016 đến nay, ông Hùng nghỉ hưu.

Phần thảo luận

Cổ đông: Các ngân hàng nhận chuyển giao bắt buộc đã có chiến lược đối với ngân hàng chuyển giao. Chiến lược của VPBank với GPBank?

Ông Ngô Chí Dũng, Chủ tịch HĐQT: Chúng ta đã nhận GPBank từ tháng 3 và hiện tại trong giai đoạn kiện toàn nhân sự, đã cử nhân sự sang GPBank. Chúng ta cũng sắp kết thúc định hình chiến lược cho GPBank, do McKinsey tư vấn. Hệ thống VPBank tin tưởng sẽ tái cơ cấu GPBank thành công. Trước khi được chuyển giao, GPBank lỗ khoảng 1.000 tỷ mỗi năm trở lên, nhưng từ năm nay, thay vì lỗ, GPBank sẽ có lãi tối thiểu 500 tỷ đồng.

Cổ đông: Kế hoạch chia cổ tức những năm tới?

Ông Ngô Chí Dũng: Cách đây hơn 3 năm, chúng ta đã tuyên bố duy trì chính sách cổ tức tiền mặt 5 năm liên tiếp. Đối với lĩnh vực ngân hàng, vốn vô cùng qun trọng và phải cân đối nhu cầu tăng trưởng mục tiêu lâu dài, và nhu cầu cá nhân cổ đông. Từ năm 2010-2022 chúng ta kiên trì không chia cổ tức để phát triển ngân hàng và chúng ta đã đạt được tăng trưởng rất lớn. Năm 2022, cân đối mục tiêu tăng trưởng dài hạn và nhu cầu cổ tức của cổ đông, chúng ta đã bắt đầu chia cổ tức. 3 năm vừa qua, chúng ta đã dành tới 20.000 tỷ để chia cổ tức tiền mặt, đáp ứng nhu cầu cổ đông mà vẫn đảm bảo các năm tiếp theo vẫn đủ vốn để duy trì tăng trưởng cao. Mức chia các năm tới sẽ phụ thuộc tình hình.

Cổ đông: Giá cổ phiếu đang rất rẻ. Đề nghị HĐQT cân nhắc mua cổ phiếu quỹ?

Ông Ngô Chí Dũng: Theo quy định, khi mua cổ phiếu quỹ sẽ bị trừ vào vốn. Do đó chúng ta phải cân nhắc vì đang cần tăng trưởng quy mô. Khi tham gia đề án tái cơ cấu, một trong những mục tiêu lớn nhất là được tăng trưởng tín dụng 35%/năm trong 5 năm. Tăng trưởng quy mô là quan trọng số một, đi kèm với tăng trưởng quy mô vốn.

Sau khi cân đối hài hoà để chia cổ tức thì chúng ta không thể mua tiếp cổ phiếu quỹ.,

Cổ đông: Sau khi nhận chuyển giao GPBank, VPBank nằm trong nhóm được nới room ngoại lên 49%. Ngân hàng có kế hoạch nới room không?

Ông Ngô Chí Dũng: VPBank được phép nới room ngoại lên 49%. Room ngoại trên sàn chưa hết nhưng có thể hết bất kỳ lúc nào. Việc được nới này rất quan trọng, chúng ta có điều kiện, cơ hội để tăng tỷ lệ sở hữu của đối tác chiến lược, hoặc mời thêm đối tác mới.

Cổ đông: Tình hình nợ xấu của VPBank, đặc biệt nợ xấu bất động sản, của FE Credit?

Ông Nguyễn Đức Vinh: Cuối quý 1, VPBank tăng trưởng tín dụng 5,3% cao hơn thị trường, nếu tính cả dư nợ tín dụng hỗ trợ GPBank thì hơn 8,4%. Lợi nhuận hơn 5.000 tỷ đã đi hơn 20% kế hoạch năm. Nợ xấu trong 2025 sẽ được bộc lộ ở 6 tháng đầu năm, chủ yếu do các khoản nợ cấu trúc, đặc biệt là nợ BĐS. Chẳng hạn như Novaland, các dự án đã được cải thiện một phần hồ sơ pháp lý, nhưng thời điểm này họ mới chỉ cải thiện được 30% do đó tình trạng nợ xấu bất động sản sẽ tăng trong quý 1, quý 2 và sau đó sẽ ổn định nửa cuối năm.

FE Credit có giải ngân tăng 30% so với cùng kỳ, tuy nhiên tổng dư nợ không tăng trong quý 1 do thu hồi xử lý nợ. FE Credit trong năm nay sẽ là giai đoạn củng cố và hoàn thiện để đảm bảo phục hồi lâu dài. Trong 6 tháng đầu, công ty tập trung thu hồi nợ, quản lý giải ngân có hiệu quả. Sau đó, 6 tháng cuối năm là thời điểm quan trọng để bứt phá khi danh mục cho vay mới phát huy. Mục tiêu VPBank năm nay là duy trì FE Credit có lợi nhuận hợp lý khoảng 1.200 tỷ và các năm tới có thể đạt 3.000-4.000 tỷ.

Cổ đông: BLĐ có thể chia sẻ về kế hoạch thành lập công ty bảo hiểm nhân thọ?

Ông Bùi Hải Quân, Phó Chủ tịch HĐQT: VPBank đã phát triển vượt khuôn khổ ngân hàng riêng lẻ mà trở thành tập đoàn tài chính. Chúng ta đã có FE Credit, OPES, VPBankS và hiện tại muốn bổ sung thêm công ty bảo hiểm nhân thọ và công ty quản lý quỹ.

Về chiến lược, bảo hiểm nhân thọ là mảnh ghép không thể thiếu với một tập đoàn tài chính, là mảng mà khách hàng có sự gắn bó, tương tác lâu dài. Trong khi đó, khi chúng ta hợp tác phân phối bảo hiểm, chúng ta không nắm được mô hình kinh doanh và bị thiếu chủ động trong lựa chọn khách hàng, chăm sóc khách hàng. Do đó, việc thành lập công ty bảo hiểm nhân thọ sẽ giúp chúng ta được chủ động hơn.

(tiếp tục cập nhật)