Dữ liệu việc làm của Mỹ, phiên điều trần của người đứng đầu Cục Dự trữ Liên bang (Fed), ngày quan trọng trong lịch bầu cử của Mỹ và bài phát biểu Thông điệp Liên bang của Tổng thống Joe Biden, tất cả đều diễn ra trong tuần này và là những điều các nhà đầu tư đang rất quan tâm theo dõi.

Trong khi đó, bên kia Đại Tây Dương sẽ diễn ra cuộc họp của Ngân hàng trung ương châu Âu (ECB) và sự kiện Vương quốc Anh công bố ngân sách. Châu Á cũng không bỏ lỡ cơ hội, với cuộc họp quốc hội thường niên của Trung Quốc diễn ra trong bối cảnh nền kinh tế số 2 thế giới đang phải đối mặt với nhiều khó khăn.

Dưới đây là những sự kiện tài chính toàn cầu đáng chú ý nhất trong tuần mới.

1/ Những dữ liệu trái chiều từ phía Mỹ

Mùa báo cáo kết quả thu nhập của Mỹ đang kết thúc nhưng các nhà đầu tư không có nhiều thời gian nghỉ ngơi khi phiên điều trần trước Quốc hội của Chủ tịch Fed Jerome Powell sẽ diễn ra vào thứ Tư và thứ Năm (7/3) cũng như dữ liệu việc làm tháng 2 của Mỹ, công bố vào thứ Sáu (8/3).

Sự phấn khích về tiềm năng kinh doanh của AI đã giúp đẩy cổ phiếu Mỹ lên mức cao kỷ lục mới, ngay cả khi nền kinh tế mạnh mẽ làm giảm tỷ lệ đặt cược Fed sắp cắt giảm lãi suất.

Các dấu hiệu cho thấy sức mạnh trên thị trường việc làm sẽ còn tiếp diễn, điều có thể sẽ khiến Fed đưa ra các cảnh báo không nên kỳ vọng họ sắp cắt giảm lãi suất, điều có thể khiến các nhà đầu tư khó có thể gạt ra khỏi đầu nỗi lo về việc lãi suất sẽ duy trì cao trong thời gian dài hơn, có thể tác động đến thị trường và nền kinh tế như thế nào?

Trong số những tác động đó là sự gia tăng lợi suất Trái phiếu Kho bạc Mỹ – có khả năng gây rối loạn cho thị trường cổ phiếu nếu tình trạng này tiếp tục. Lợi suất trái phiếu Mỹ kỳ hạn 10 năm đã tăng 40 điểm cơ bản trong năm nay.

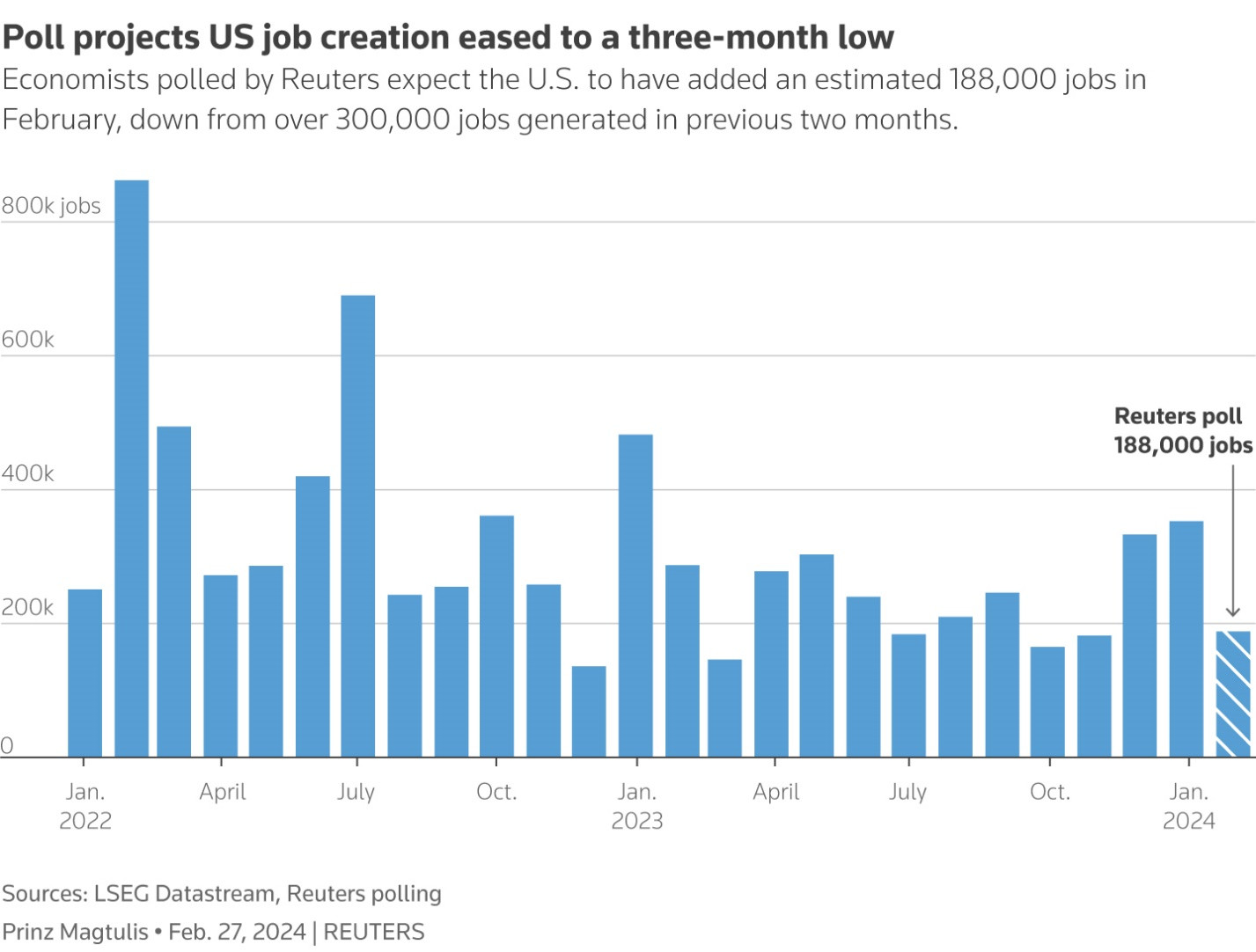

Các nhà kinh tế được Reuters thăm dò dự kiến nền kinh tế Mỹ sẽ tạo ra 188.000 việc làm mới, sau khi sụt giảm 353.000 việc làm vào tháng 1.

Dự đoán số việc làm mới ở Mỹ sẽ thấp nhất 3 tháng.

2/ ‘Siêu thứ Ba” của Mỹ

Bầu cử Mỹ không phải là sự kiện tài chính nhưng lại tác động mạnh đến thị trường tài chính không chỉ ở Mỹ mà trên toàn cầu.

Hiện có thể còn quá sớm để đánh giá và định vị chính xác về kết quả cuộc bầu cử Tổng thống Mỹ vào tháng 11, nhưng thứ Ba tuần tới (5/3) sẽ là ‘Siêu Thứ Ba’, ngày có thể làm sáng tỏ sự chia rẽ chính trị và những thách thức mà nước Mỹ đang phải đối mặt.

Và vấn đề trần nợ cũng quay trở lại. Quốc hội Mỹ hôm thứ Năm đã thông qua một biện pháp tạm thời ngắn hạn nhằm ngăn chặn việc chính phủ liên bang đóng cửa một phần nhưng chỉ trong một tuần.

Thị trường Kho bạc đã hấp thụ 169 tỷ USD nợ phát hành trong tuần qua một cách tương đối dễ dàng. Nhưng chính trị phân cực về tài chính của chính phủ là lời nhắc nhở rằng nợ quốc gia đã lên tới 34 nghìn tỷ USD và đang tăng lên, vì vậy lợi suất trái phiếu Kho bạc có thể đã tăng hơi quá ‘nóng’.

Tuy nhiên, trong năm bầu cử, việc củng cố tài chính tích cực khó có thể xảy ra. Việc sử dụng các biện pháp chi tiêu tạm thời có nhiều khả năng xảy ra hơn.

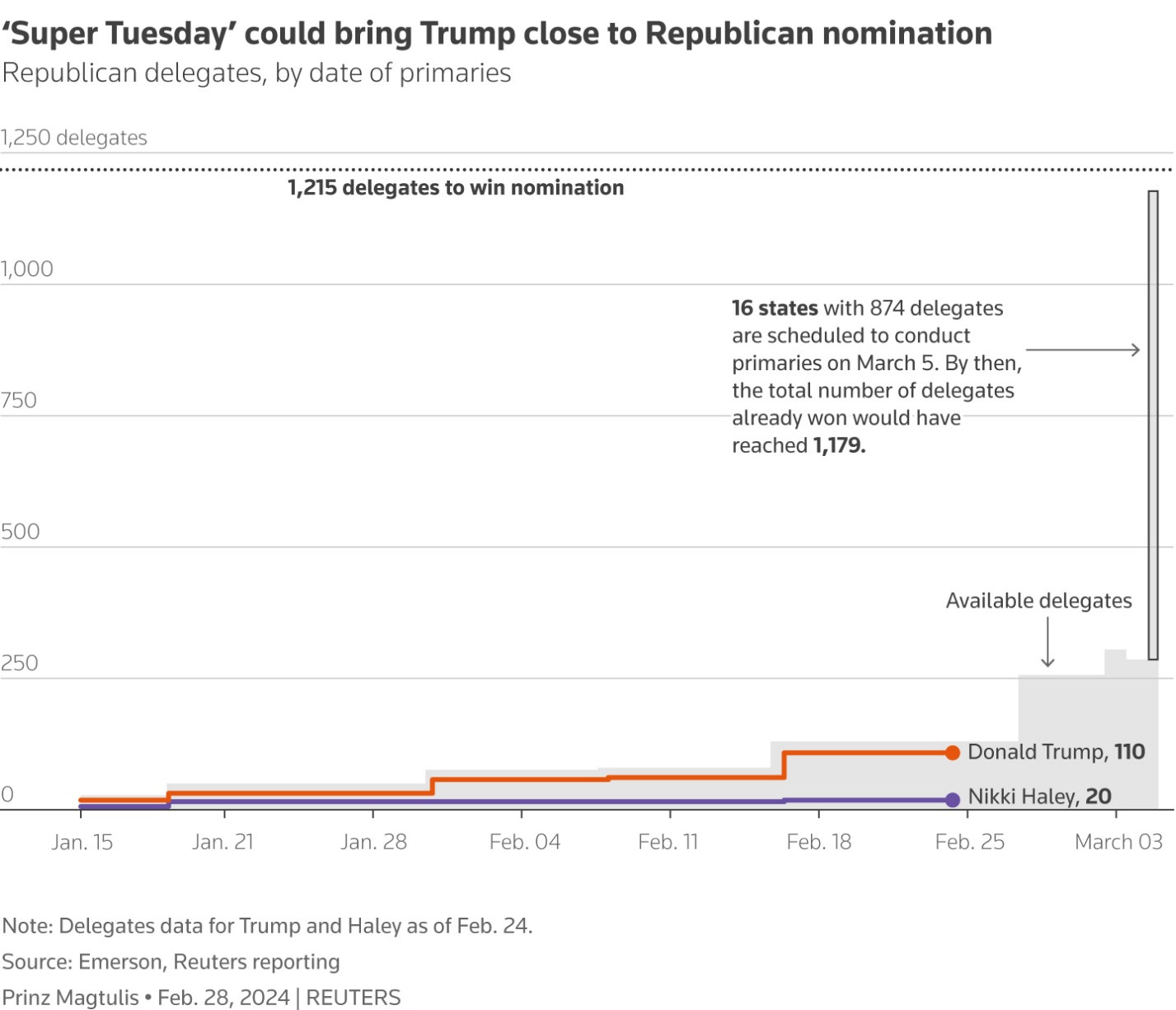

‘Siêu Thứ Ba’ là ngày trong chu kỳ bầu cử sơ bộ tổng thống Mỹ, khi có nhiều bang bỏ phiếu nhất, với cả ông Biden và ông Donald Trump được kỳ vọng sẽ giành được các đề cử của Đảng Dân chủ và Đảng Cộng hòa.

Ông Trump có thể giành số phiếu ủng hộ cao trong ngày “Siêu thứ Ba”.

3/ Một số dữ liệu quan trọng từ Trung Quốc

Niềm hy vọng về gói kích thích mới của Trung Quốc khi Quốc hội bắt đầu phiên họp thường niên vào thứ Ba (5/3) tiếp tục tăng cao, nhằm mục đích vực dậy lĩnh vực bất động sản đang khủng hoảng và tiếp thêm sinh lực cho người tiêu dùng – đang trì trệ – trong bối cảnh giảm phát tồi tệ nhất kể từ cuộc khủng hoảng tài chính toàn cầu.

Có nhiều điều đang bị đe dọa hơn là việc đạt được mục tiêu tăng trưởng kinh tế 5% trong năm nay.

Chứng khoán Trung Quốc đã phục hồi từ mức thấp nhất trong 5 năm chạm tới vào đầu tháng 2, chấm dứt chuỗi 6 tháng giảm liên tiếp, với hiệu suất tháng 2 (so với tháng 1) tốt nhất kể từ cuối năm 2022. Động lực chính là việc mua cổ phiếu do nhà nước lãnh đạo và các quy định chặt chẽ hơn về bán khống.

Nhưng thật khó để quên rằng chứng khoán Trung Quốc đã có lúc trượt dốc xuống mức thấp nhất trong 5 năm và nguyên nhân là do thị trường giảm kỳ vọng vào những kích thích kinh tế bổ sung của Bắc Kinh. Điều đó khiến cho thị trường trở nên nóng lòng chờ đợi những gì sẽ xảy ra ở Trung Quốc trong những ngày tới.

Dự đoán tăng trưởng kinh tế của Trung Quốc.

4/ Vẫn quá sớm để ECB hạ lãi suất?

Ngân hàng Trung ương châu Âu (ECB) sẽ họp vào thứ Năm (7/3) và trọng tâm chú ý của thị trường lúc này là liệu các nhà hoạch định chính sách ECB có nhắc lại rằng vẫn còn quá sớm để thảo luận về việc cắt giảm lãi suất hay mở ra cơ hội cho một động thái nào đó hay không?

Lãi suất đã được giữ nguyên kể từ tháng 9 và ECB đã lùi thời điểm thảo luận về việc cắt giảm lãi suất, nhấn mạnh rằng ngay cả khi động thái tiếp theo là giảm lãi suất thì điều đó cũng sẽ muộn hơn so với dự đoán của các nhà giao dịch.

Suy cho cùng, áp lực tiền lương vẫn ở mức cao mặc dù đã được giảm bớt.

Vì vậy, từ chỗ thị trường dự đoán ECB sẽ cắt giảm lãi suất tổng cộng 150 điểm cơ bản vào đầu năm 2024, thị trường hiện kỳ vọng mức giảm chỉ vào khoảng 90 điểm cơ bản với động thái đầu tiên dự đoán sẽ diễn ra vào tháng Sáu.

Diễn biến giá cả ở châu Âu cũng cho thấy ECB có thể cắt giảm lãi suất trước khi Fed thực hiện – có lẽ không có gì đáng ngạc nhiên khi nền kinh tế khu vực đồng euro tương đối yếu. ECB thường di chuyển chính sách sau Fed.

Dự báo về chính sách lãi suất của ECB.

5/ Anh sẽ lên kế hoạch ngân sách như thế nào?

Bộ trưởng tài chính Anh Jeremy Hunt phải tìm cách cắt giảm thuế trong ngân sách công bố hôm thứ Tư (6/3) để hỗ trợ triển vọng bầu cử của Thủ tướng Rishi Sunak – hiện đang khá ảm đạm – mà không gây thêm bất ổn nào trên thị trường trái phiếu.

Ký ức về cuộc khủng hoảng “ngân sách nhỏ” của cựu thủ tướng Liz Truss vẫn còn nguyên và triển vọng tài chính không có dấu hiệu cải thiện kể từ đó, khiến ông Hunt không có nhiều cơ hội để hành động khi đứng ra tranh cử tại Quốc hội vào ngày 6 tháng 3.

Nhưng các phương tiện truyền thông hiện đang tập trung đồn đoán khả năng Anh sẽ cắt giảm thuế thu nhập hoặc giảm tỷ lệ an sinh xã hội khác, và các nhà đầu tư đang kỳ vọng ông Hunt sẽ sử dụng hầu hết, nếu không muốn nói là tất cả, “dư địa” tài chính mà ông có.

Vương quốc Anh không còn nhiều dư địa tài chính.

Tham khảo: Reuters