Cần các hướng dẫn cụ thể hơn nhằm tạo điều kiện thuận lợi cho khách hàng, tổ chức tín dụng triển khai quy định vay mới để trở nợ cũ trong Thông tư 06. Ảnh: Trọng Hiếu

Kể từ 01/9/2023, Thông tư số 06/2023/TT-NHNN (Thông tư 06) sửa đổi, bổ sung một số điều của Thông tư số 39/2016/TT-NHNN (Thông tư 39) quy định về hoạt động cho vay của tổ chức tín dụng (TCTD) và chi nhánh ngân hàng nước ngoài đối với khách hàng sẽ chính thức có hiệu lực. Một trong những điểm mới nổi bật của Thông tư 06 là các tổ chức tín dụng (TCTD) được xem xét, quyết định cho khách hàng vay vốn để trả nợ khoản vay tại TCTD khác cho mục đích vay “mở hơn”, đó là phục vụ nhu cầu đời sống thiết thực, chẳng hạn như mua nhà, mua xe…

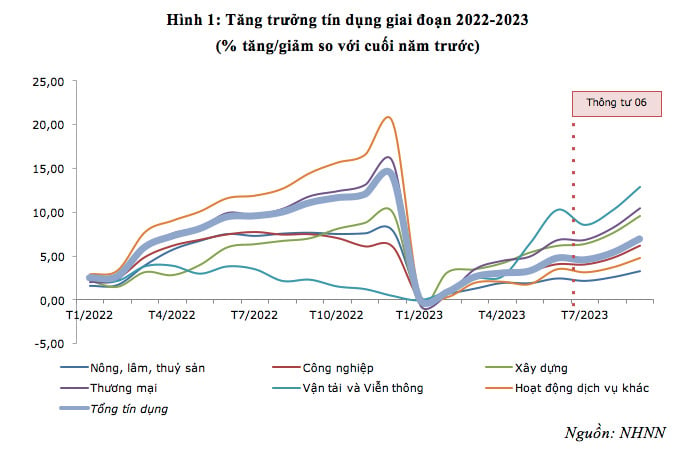

Quyết sách này ra đời được nhiều chuyên gia đánh giá là hết sức kịp thời và có ý nghĩa, tạo điều kiện giúp khách hàng có thêm cơ hội tiếp cận tín dụng, lựa chọn dịch vụ và tiện ích tốt trong bối cảnh hoạt động cho vay có dấu hiệu chững lại trong những tháng vừa qua. Điều này cũng gia tăng áp lực lên các TCTD trong việc phải nâng cao chất lượng dịch vụ, tăng tính cạnh tranh về lãi suất để vừa duy trì tập khách hàng hiện hữu, vừa thu hút thêm khách hàng mới.

Tuy nhiên, một câu hỏi đặt ra cho nhà làm luật đó là giữa kỳ vọng chính sách và thực tiễn triển khai liệu có tồn tại khoảng cách?

Ngày 28/6/2023, Thống đốc NHNN ban hành Thông tư 06 sửa đổi, bổ sung một số điều của Thông tư 39 của Thống đốc Ngân hàng Nhà nước (NHNN) quy định về hoạt động cho vay của các TCTD đối với khách hàng. Cụ thể, tại Khoản 2 Điều 1 Thông tư 06 sửa đổi Điều 8 Thông tư 39 về nhu cầu vốn không được cho vay, khách hàng có thể vay vốn từ TCTD này để trả nợ các khoản vay tiêu dùng tại các TCTD khác (đây là nhu cầu vay vốn không được phép tại Thông tư 39).

Chính thức có hiệu lực kể từ ngày 01/9/2023, Thông tư 06 với việc bổ sung quy định cho vay để trả nợ ngân hàng đối với các khoản vay tiêu dùng được kỳ vọng mang tới những tác động tích cực tới thị trường tiền tệ – tín dụng cũng như quá trình hồi phục của thị trường bất động sản (BĐS). Việc cho phép “đảo nợ” bằng cách vay vốn lãi suất thấp ở ngân hàng khác để thanh toán nợ vay trước đó là một quyết sách thiết thực và có ý nghĩa đặt trong bối cảnh nhiều khách hàng đang phải chịu áp lực lãi vay cao (12-17%/năm).

Không chỉ giúp tháo gỡ linh hoạt gánh nặng lãi vay của các năm trước đó, sự ra đời của Thông tư 06 cũng tạo động lực để các TCTD giảm dần mặt bằng lãi vay, qua đó thúc đẩy tốt hơn lưu lượng tín dụng từ phía người dân cho các nhu cầu đời sống thiết yếu, đặc biệt là mục tiêu an cư.

Phản ứng thị trường kể từ khi ban hành Thông tư 06

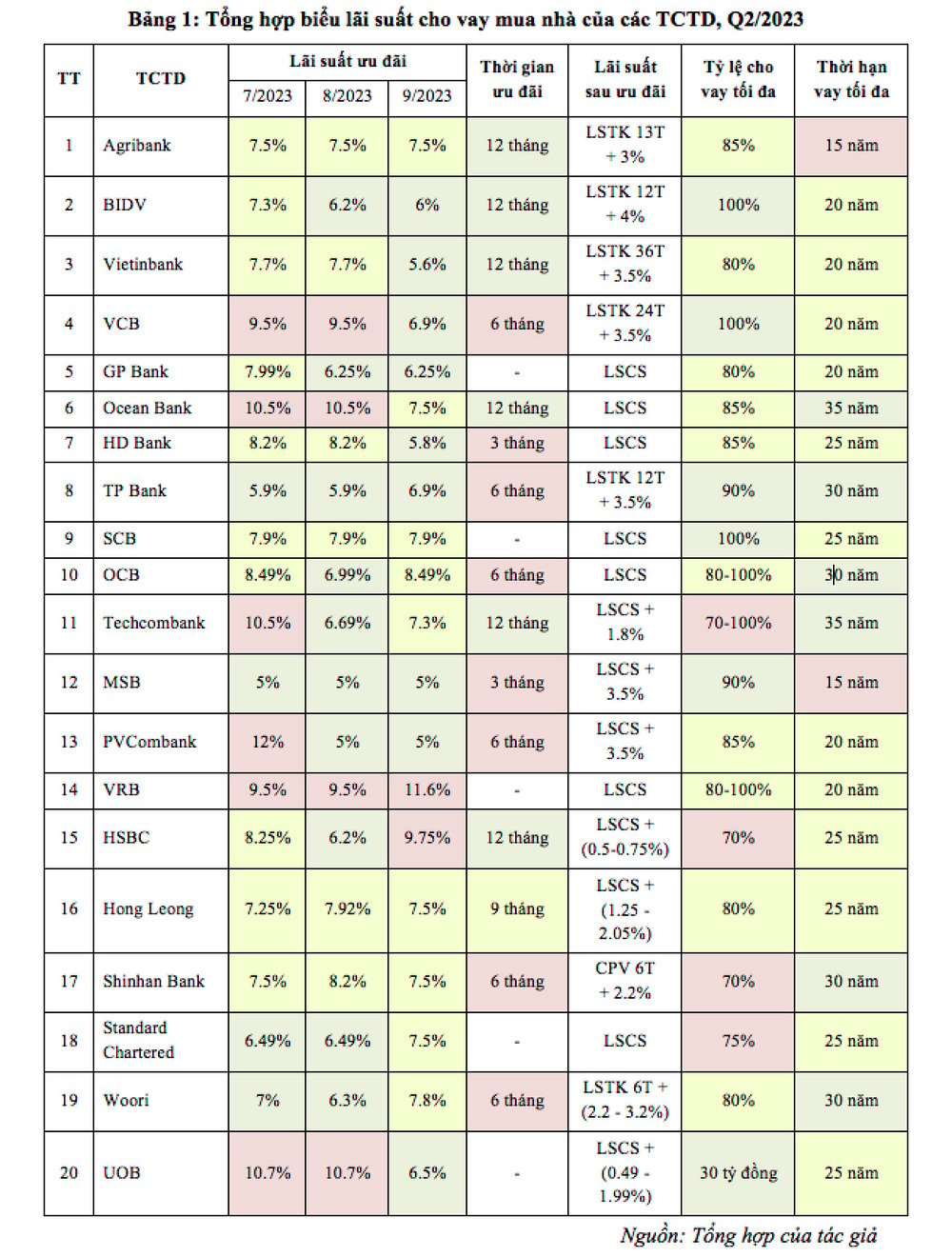

Bước sang tháng 9/2023 (thời điểm hiệu lực của Thông tư 06), với việc nhiều TCTD tung ra các sản phẩm mới về cho vay trả nợ TCTD khác với mức lãi suất ưu đãi, cuộc cạnh tranh về lãi suất cho vay bắt đầu “nóng” dần, mang tới nhiều lợi ích cho khách hàng vay. Đơn cử, BIDV triển khai gói tín dụng cho vay để trả nợ trước hạn tại các ngân hàng khác với lãi suất chỉ từ 6%/năm (vay ngắn hạn) và 6,8%/năm (vay trung, dài hạn); VCB cho khách hàng cá nhân vay vốn để trả nợ trước hạn khoản vay phục vụ nhu cầu đời sống tại ngân hàng khác với lãi suất ưu đãi từ 6,9%/năm trong 06 tháng đầu hoặc 7,5%/năm trong 12 tháng đầu hoặc 8%/năm trong 24 tháng đầu; MB triển khai chương trình chuyển khoản vay BĐS từ ngân hàng khác với lãi suất chỉ 8%/năm cố định trong 12 tháng; Techcombank cho khách hàng chuyển khoản vay BĐS từ ngân hàng khác sang Techcombank với lãi suất vay từ 7,3%/năm…

Nhìn chung, các sản phẩm nói trên đều có mức lãi suất thấp hơn từ 0,5 – 3 điểm % so với các tháng đầu năm 2023 của chính các TCTD này.

Một

số n

hận định

ban đầu

về hiệu quả của Thông tư 06

Với việc tạo hành lang pháp lý để khách hàng cá nhân được vay vốn của TCTD này để trả nợ TCTD khác, TCTD đã và sẽ có thêm các sản phẩm mới để đáp ứng tốt hơn nhu cầu của khách vay. Cùng với đó, lãi suất cho vay được kỳ vọng sẽ giảm dần về mức hợp lí trong thời gian tới, đồng điệu với xu thế giảm lãi suất tiền gửi kể từ đầu năm, được cả khách hàng cũng như TCTD chấp nhận.

Chúng tôi cho rằng quy định mới trên có thể khiến mặt bằng lãi suất cho vay giảm khi khách hàng chuyển hướng về các TCTD có lãi suất ưu đãi, chính sách sản phẩm phù hợp để vay vốn trả nợ khoản vay hiện hữu, tuy nhiên hiệu ứng này không diễn ra ngay lập tức mà cần có thời gian để thị trường cảm nhận và tự điều chỉnh:

(1)

Vấn đề đầu tiên được cân nhắc khi thực hiện “đảo nợ”, đó là việc tham gia khoản vay mới để trả nợ thường phát sinh những khoản chi phí đi kèm (chi phí chuyển đổi nợ). Cụ thể, khách hàng vay mua nhà muốn rút khoản nợ từ ngân hàng hiện tại sẽ phải chịu phí phạt trả nợ trước hạn khoảng 1-3% dư nợ hiện tại (cá biệt một số TCTD có thể yêu cầu mức phí cao hơn, lên đến 4-5%) trong 5 năm đầu, được quy định sẵn trong hợp đồng vay. Ngoài ra, khách hàng cần chuẩn bị một số chi phí khác như phí giải chấp sổ đỏ, phí đăng ký lại thế chấp mới, phí công chứng, phí bảo hiểm khoản vay mới (1%)… và một số chi phí liên quan khác. Đối với các khoản nợ phải chịu mức chi phí chuyển đổi lên đến 3% cộng thêm chi phí đi kèm, phương án chuyển nợ sang ngân hàng khác dường như không mang đến sự khác biệt về hiệu quả tài chính, trong khi thủ tục chuyển đổi cũng phức tạp và mất nhiều thời gian. Đó là chưa kể thủ tục, hồ sơ cho vay của khách hàng tại TCTD mới phải làm lại từ đầu, bao gồm: đánh giá năng lực trả nợ của khách hàng, lịch sử tín dụng của khách hàng, tái định giá tài sản đảm bảo… Cần lưu ý rằng, giá trị BĐS trong bối cảnh thị trường trầm lắng sẽ rất khác giá trị trong bối cảnh giao dịch sôi động, dẫn tới khả năng mức giải ngân của khoản vay mới có thể thấp hơn đáng kể so với nhu cầu.

(2)

Bên cạnh các khoản phí, điều quan trọng tiếp theo khách hàng cần lưu tâm khi chuyển đổi khoảng vay, đó là tài sản đảm bảo. Với trường hợp có tài sản đảm bảo, khoản vay này không khác gì một khoản vay mới, chỉ có trường hợp khách hàng không có tài sản khác mà để dùng chính tài sản đang được thế chấp tại TCTD khác để vay khoản mới thì mới mang tính chất “đảo nợ”. Vì vậy, khách hàng cần phải tất toán trước hạn khoản vay để có thể rút tài sản đảm bảo tại ngân hàng hiện tại, từ đó sử dụng làm tài sản đảm bảo để chuyển khoản vay sang TCTD mới. Ngoài ra, liên quan tới tài sản đảm bảo, thực tế hiện nay cho thấy có khá nhiều dự án chung cư, khu đô thị chưa ra sổ hồng, theo đó, khách hàng mua nhà thuộc các dự án này buộc phải vay vốn các TCTD có liên kết hoặc được chỉ định bởi chủ đầu tư. Đặt trong bối cảnh mới của Thông tư 06, nhu cầu chuyển nợ của khách vay sang một TCTD mới không nằm trong danh sách liên kết với chủ đầu tư dự án có lẽ là bất khả thi do có những khó khăn nhất định trong quá trình thẩm định hồ sơ, thủ tục tài sản thế chấp để vay vốn…

(3)

Vấn đề cần lưu tâm tiếp theo là việc chuyển đổi dư nợ vay sang TCTD khác không cho phép khách hàng được giãn thời hạn trả nợ so với thời hạn của hợp đồng vay ban đầu. Khoản vay nằm trong diện được chuyển đổi phải là khoản vay chưa được thực hiện cơ cấu lại thời hạn trả nợ.

Qua các phân tích trên, có thể thấy trong ngắn hạn, việc áp dụng quy định mới cho hoạt động chuyển đổi khoản vay sang một TCTD mới sẽ diễn ra khá thận trọng chứ không rầm rộ, bởi lẽ khách hàng hiện tại phải đối mặt với những rào cản chuyển đổi khá lớn về các khoản phí và thủ tục đến từ cả TCTD hiện tại và TCTD mới. Mặt khác, bản thân TCTD hiện hữu cũng ý thức được về xu thế chuyển dịch dòng vốn do tác động của Thông tư 06, do đó chắc chắn sẽ có động thái giữ chân khách hàng hiện tại thông qua việc giảm thêm lãi suất trước khi nghĩ tới việc mở rộng thêm khoản vay mới, khách hàng mới. Sức ép giảm lãi suất cho vay này một khi lan tỏa toàn thị trường, có thể thúc đẩy người dân mạnh dạn vay tiền mua nhà, qua đó tạo động lực phục hồi cho thị trường BĐS cũng như thúc đẩy tăng trưởng tín dụng trong các tháng cuối năm.

Đề xuất các giải pháp

Để hoạt động tín dụng ngân hàng ngày càng thu hút và mang tới nhiều lợi ích cho khách hàng, qua đó tạo động lực mới cho phát triển kinh tế, trong những tháng tới, NHNN cần tích cực nghiên cứu và khảo sát thực tế thị trường, tạo cơ sở để ban hành mở rộng theo thẩm quyền các chính sách, quy định mới nhằm kiến tạo môi trường “cạnh tranh hoàn hảo” trên thị trường tiền tệ – ngân hàng, trong đó: khách hàng có quyền tự do lựa chọn, luân chuyển việc sử dụng sản phẩm, dịch vụ giữa các TCTD hướng tới mặt bằng chi phí hợp lý và thủ tục chuyển giao nhanh gọn, thuận tiện; TCTD sẽ cần có bước đi chiến lược nhằm không ngừng cải thiện hiệu quả hoạt động dựa trên việc giảm chi phí và nâng cao chất lượng sản phẩm, dịch vụ, qua đó giảm chi phí cho vay, cải thiện mức độ hài lòng nhằm giữ chân khách hàng.

Rõ ràng, Thông tư 06 ra đời là bước đi rất cần thiết hiện nay giúp hạ nhiệt lãi suất cho vay trên thị trường thông qua thúc đẩy cạnh tranh, thay vì sử dụng các biện pháp hành chính hoặc tuyên truyền thiếu hiệu quả. Song, để quy định cho vay “đảo nợ” sang các TCTD khác thực sự đạt hiệu quả cũng như thúc đẩy tín dụng mạnh hơn nữa trong các tháng cuối năm, chúng tôi cũng đề xuất NHNN nên tìm hiểu, bổ sung các quy định, hướng dẫn chi tiết sao cho quá trình chuyển giao tài sản bảo đảm giữa các TCTD được thuận lợi và thông suốt, giúp giải quyết triệt để những “điểm nghẽn” như đã trao đổi ở trên, chẳng hạn, thời gian chuyển nợ bao lâu cũng cần có quy định cụ thể.

Bên cạnh đó, các chính sách trong thời gian tới cũng cần khuyến khích TCTD mở rộng hơn nữa sản phẩm, dịch vụ ngân hàng với nhiều điều khoản ưu đãi, chi phí cạnh tranh để gợi mở nhu cầu mới từ phía khách hàng. Tuy nhiên, một vấn đề cần được nhấn mạnh đối với các TCTD, đó là phải tăng cường rà soát quy trình cho vay, đặc biệt ở khâu quản trị rủi ro. Đây là yêu cầu cấp thiết trong bối cảnh nền kinh tế đang trong thời kỳ trì trệ, rủi ro nền kinh tế và các thành phần của nền kinh tế đang tăng cao. Việc đưa hoạt động tín dụng vào một quỹ đạo chặt chẽ, lành mạnh sẽ tránh cho nền kinh tế đối mặt với nguy cơ nợ xấu, sử dụng vốn vay không hiệu quả. Nhìn chung, hệ thống chính sách mới, nếu được mở rộng, cần đảm bảo hướng tới sự cân bằng lợi ích giữa khách hàng, TCTD và mục tiêu phát triển kinh tế – xã hội nói chung.

(*) TS. Phạm Đức Anh, TS. Phạm Mạnh Hùng,

Viện NCKH Ngân hàng, HVNH