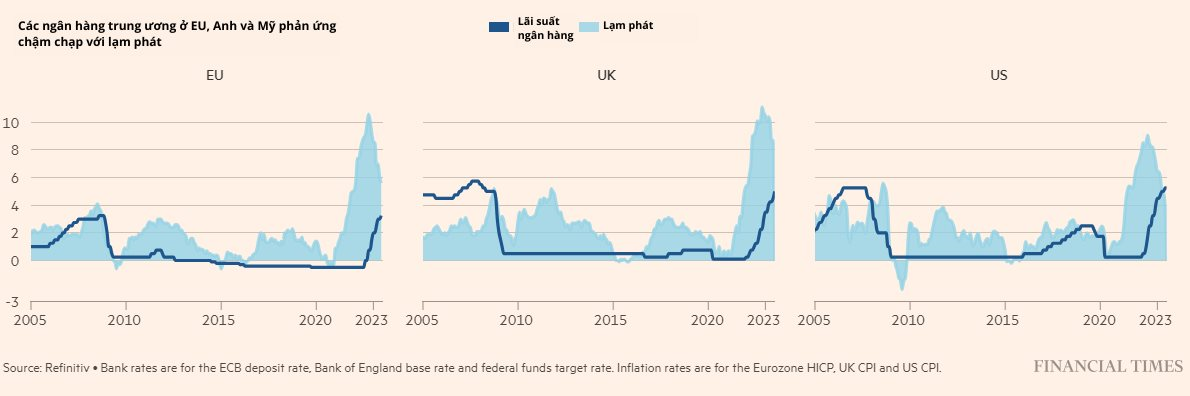

Theo Financial Times (FT), các ngân hàng trung ương trên toàn cầu đã và đang tăng lãi suất với tốc độ nhanh nhất kể những năm 1990. Tuy nhiên, thực tế, họ vẫn chưa thể “chế ngự” thành công đợt lạm phát được coi là tồi tệ nhất trong thời gian gần đây.

Kể từ khi áp dụng chính sách thắt chặt tiền tệ đến nay, đã có khoảng 20 nền kinh tế lớn nhất thế giới khiến lãi suất tăng trung bình khoảng 3,5 điểm phần trăm.

Lúc này, chỉ số giá tiêu dùng chính đã giảm. Tuy nhiên, chỉ số lạm phát cơ bản vẫn có xu hướng tăng, thị trường lao động bấp bênh và nhiều áp lực trong ngành dịch vụ. Vì vậy, ngay cả Chủ tịch Cục Dự trữ Liên bang Mỹ Fed Jerome Powell và Chủ tịch Ngân hàng Châu Âu Christine Lagarde cũng đều cho rằng lạm phát sẽ khó quay trở về mức mục tiêu 2% trước đầu năm 2025.

Việc tăng lãi suất để kiềm chế lạm phát vẫn là câu chuyện cần nhiều giải đáp.

Độ trễ của chính sách

Nhìn chung, chính sách tiền tệ luôn có độ trễ. Theo FT, về cơ bản, mất khoảng 18 tháng để việc tăng lãi suất có thể thực sự tác động đến mô hình chi tiêu và giá cả.

Các nhà hoạch định chính sách tiền tệ đã bắt đầu tăng lãi suất từ khoảng hơn một năm trước, khởi đầu là Mỹ, Anh; và chưa đầy một năm ở khu vực đồng Euro. Tăng lãi suất lên cao – ở mức có thể làm hạn chế sự tăng trưởng của nền kinh tế – mới xảy ra chỉ vài tháng trước.

Nhưng một số ngân hàng trung ương và các nhà kinh tế cho rằng độ trễ của lần tăng lãi suất này có thể sẽ lâu hơn và tác động cũng sẽ kém hiệu quả hơn. Nathan Sheets, nhà kinh tế trưởng tại CitiBank cho biết: “Có thể chính sách tiền tệ không còn đủ mạnh mẽ như vài thập kỷ trước”.

Họ lập luận rằng, mặc dù chi phí vay nợ tăng cao nhưng tăng trưởng vẫn ở mức tốt, đặc biệt trong lĩnh vực dịch vụ – vốn có nhiều đóng góp quan trọng trong cấu trúc các nền kinh tế.

Ngoài ra ông Sheets cũng chỉ ra: “Các nền kinh tế lớn nói riêng cũng như nền kinh tế toàn cầu nói chung đã hấp thụ các đợt tăng lãi suất tốt một cách đáng ngạc nhiên”.

Đồng thời, việc chuyển đổi dài hạn từ sản xuất sang dịch vụ – đòi hỏi ít vốn đầu tư hơn đã khiến các biện pháp thắt chặt tiền tệ cần nhiều thời gian hơn để “ngấm” vào nền kinh tế.

Tác động của xu hướng nhà ở

Ngoài ra sự thay đổi của thị trường nhà ở cũng như thị trường lao động từ những năm 1990 đến nay có thể giải thích tại sao việc tăng lãi suất sẽ cần nhiều thời gian để tạo ra tác động rõ ràng.

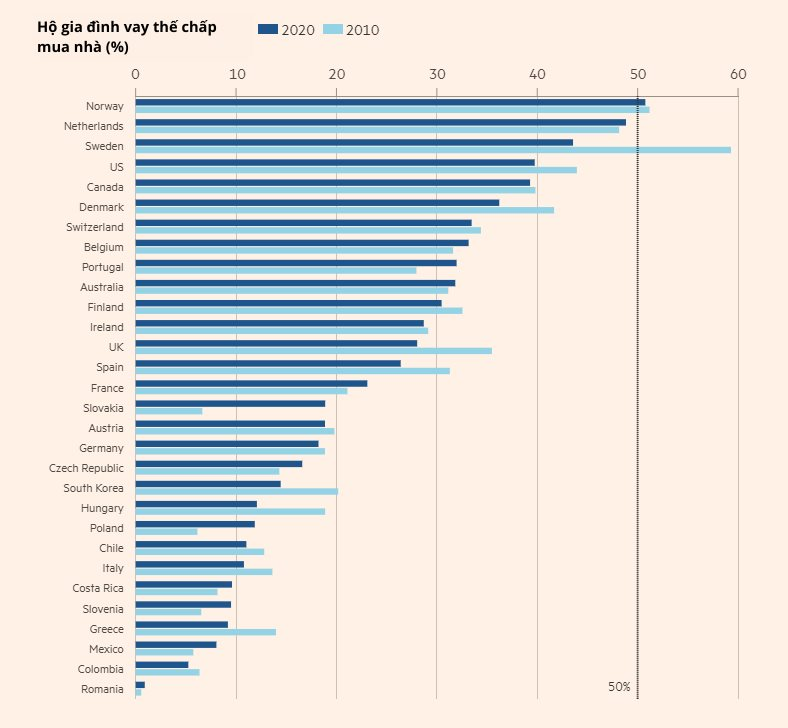

Ở một số quốc gia, tỷ lệ hộ gia đình sở hữu trọn vẹn bất động sản hoặc đang đi thuê nhà đã tăng lên. Các khoản thế chấp có lãi suất cố định hiện ngày càng trở nên phổ biến hơn so với các khoản thế chấp lãi suất linh hoạt. Ngoài ra, việc thay đổi lãi suất sẽ chưa thể tác động ngay lập tức tới các khoản thế chấp lãi suất cố định, do đó tạm thời không ảnh hưởng tới khả năng chi tiêu của hộ gia đình.

Ở Anh, tỷ lệ hộ gia đình vay thế chấp mua nhà đã giảm từ 40% trong những năm 1990 xuống dưới 30%, và chỉ có khoảng 10% vay với lãi suất thả nổi, so với 70% của năm 2011. Andrew Bailey, Thống đốc Ngân hàng Trung ương Anh, cho biết những xu hướng đó đã cho thấy chính sách thắt chặt tiền tệ sẽ cần nhiều thời gian hơn để tạo ra ảnh hưởng tới nền kinh tế.

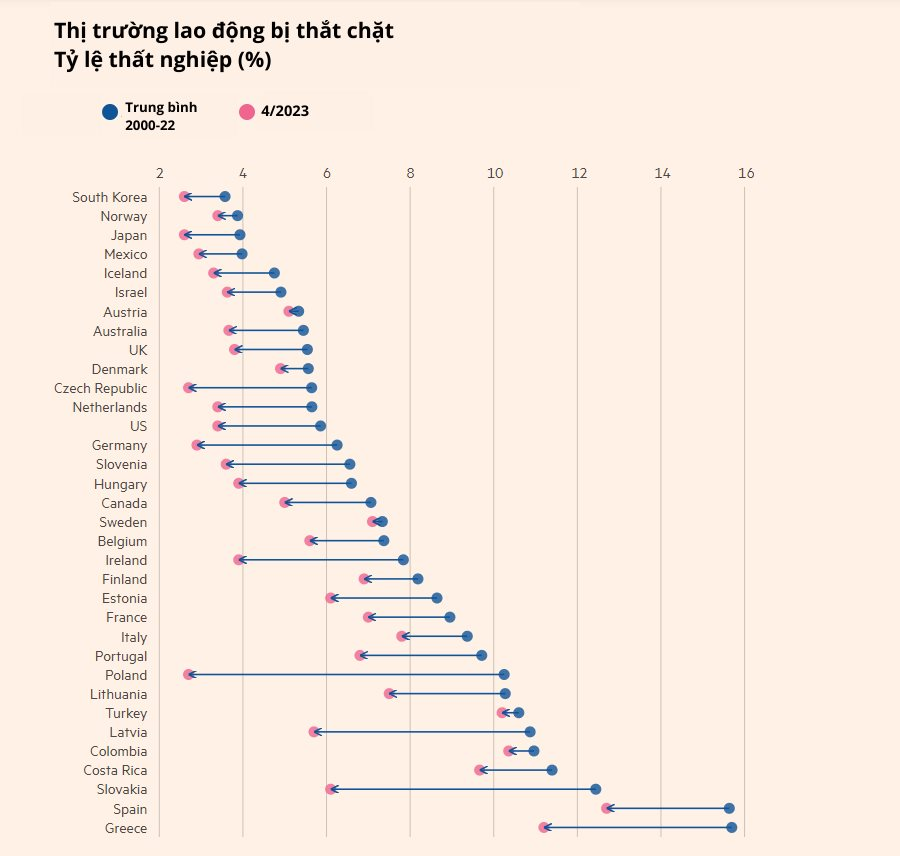

Tác động của thị trường lao động

Mặt khác, thị trường lao động cũng là yếu tố tác động tới lạm phát. Hiện nay, tình trạng thiếu lao động trên diện rộng vẫn tồn tại, đặc biệt trong ngành dịch vụ. Điều này đã khiến tiền lương tăng nhanh và kéo theo lạm phát.

Vào tuần trước, Chủ tịch ECB Christine Lagarde cho biết các công ty trong ngành dịch vụ có vẻ đang “đầu cơ nhân lực” do lo ngại sẽ không thể tuyển dụng khi nền kinh tế tăng trưởng mạnh mẽ hơn. Bà cũng nhận định lĩnh vực này sẽ chưa thể ngay lập tức bị ảnh hưởng bởi chính sách thắt chặt tiền tệ.

Bài toán “khó” của ngân hàng trung ương

Nhận định “khăng khăng” cho rằng lạm phát sẽ chỉ tồn tại trong thời gian ngắn đã khiến nhiều ngân hàng trung ương chậm trễ trong việc thay đổi chính sách tiền tệ vốn lỏng lẻo trong nhiều năm.

Chính sự chậm trễ này một phần khiến lạm phát trở nên khó kiểm soát hơn, buộc lãi suất phải lên mức cao hơn. Năm 2022, Ngân hàng Thanh toán Quốc tế – tổ chức quốc tế có thành viên là các ngân hàng trung ương trên thế giới, đã cảnh báo nếu lãi suất tăng quá ít hoặc tác động quá chậm, một số quốc gia có thể sẽ rơi vào mức lạm phát cao không thể “quay đầu”.

Chưa hết, để quay lại mức lạm phát 2%, các ngân hàng trung ương sẽ phải tăng chi phí vay nợ lên mức có nguy cơ đe dọa sức khỏe của hệ thống tài chính.

Sự sụp đổ của một số ngân hàng khu vực tại Mỹ, cũng như rắc rối của Credit Suisse tại Thụy Sĩ được cho là có một phần nguyên nhân do chi phí vay nợ tăng cao.

Một số chuyên gia cũng cảnh báo rằng nếu lãi suất cao khiến các nền kinh tế dừng tăng trưởng thì những nỗ lực kiềm chế lạm phát sẽ càng trở nên khó khăn và phải “gánh” những sức ép lớn hơn.

Jennifer McKeown, nhà kinh tế trưởng toàn cầu của Capital Economics nhận định rằng việc lãi suất cao sẽ đẩy một số nền kinh tế phát triển vào suy thoái trong những tháng tới.

Tham khảo FT