Câu chuyện được chuyên gia kinh tế – TS Lê Xuân Nghĩa chia sẻ tại Diễn đàn Cấp cao cố vấn tài chính Việt Nam mới đây gây chú ý, khi bạn ông là một doanh nghiệp (DN) đầu tư trong lĩnh vực điện mặt trời vay vốn tại một ngân hàng (NH) tên tuổi với mức lãi suất… 17%/năm. Gần đây, DN này vừa được giảm xuống lãi suất 15% và NH có hứa đến tháng 9 tới mới giảm thêm về còn 14%/năm…

Lãi suất thực quá cao!

Đưa ra dẫn chứng cụ thể nói trên, TS Lê Xuân Nghĩa nhận định với mức lãi suất cho vay của DN còn khoảng 14%/năm, nếu trừ lạm phát, lãi suất thực của Việt Nam vẫn khoảng 10%/năm, là mức rất cao so với thế giới. Theo chuyên gia này, thời gian qua, NH Nhà nước (NHNN) dù có nhiều nỗ lực nhưng mặt bằng lãi suất cho vay vẫn quá cao. Do vậy, giảm thêm lãi suất cho vay ở thời điểm hiện tại là rất cần thiết đối với cộng đồng DN và nền kinh tế.

Ghi nhận của phóng viên Báo Người Lao Động, nhiều DN phản ánh vẫn đang phải vay với lãi suất cao 13%-14%/năm trong khi doanh thu, lợi nhuận không còn duy trì như trước khiến chi phí lãi vay trở thành sức ép. Không chỉ DN mà khách hàng cá nhân vay tiêu dùng, vay mua ô tô… cũng đang phải gồng gánh mức lãi suất cao.

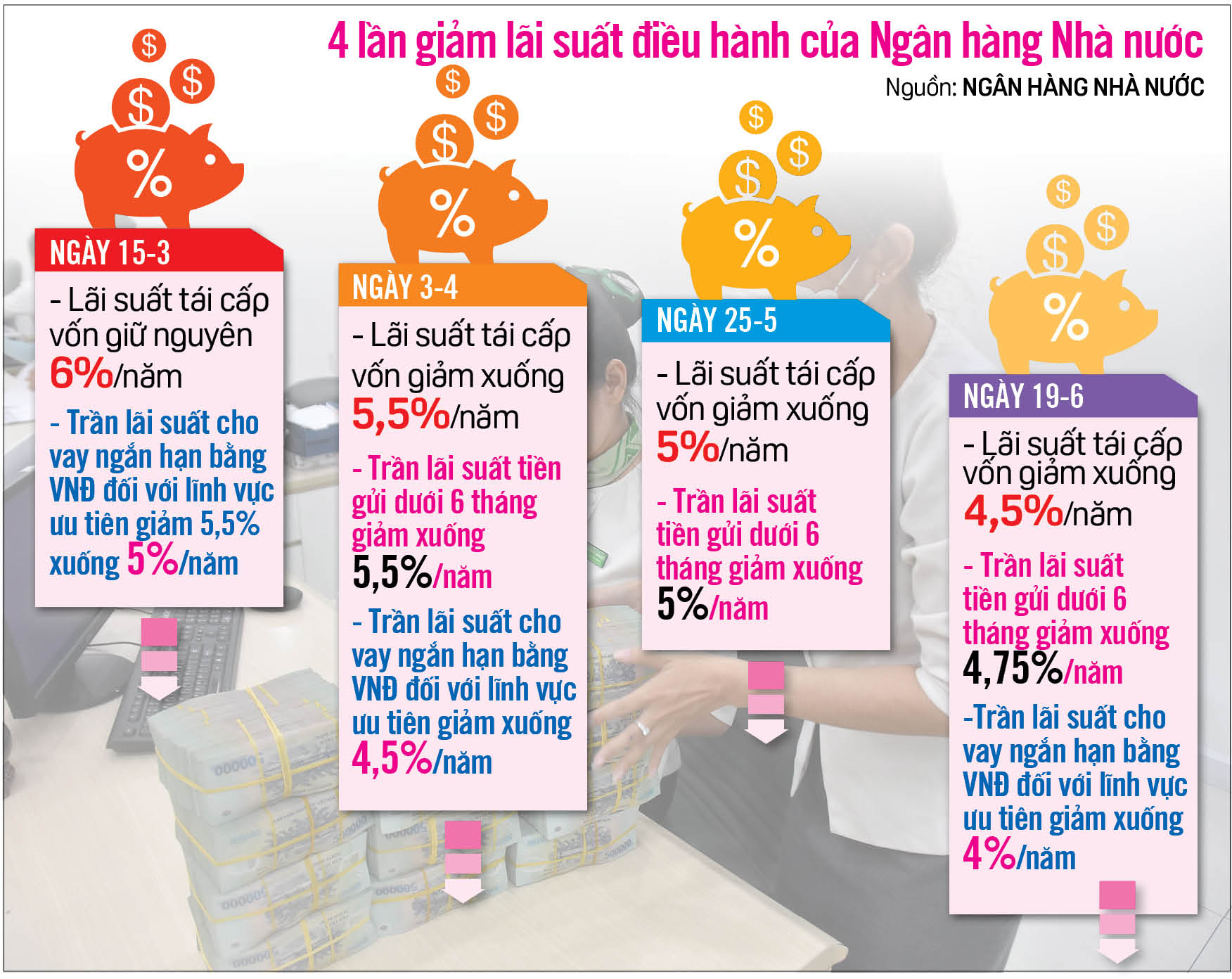

Lãi suất cho vay vẫn còn cao dù từ giữa tháng 3-2023 đến nay, Ngân hàng Nhà nước 4 lần điều chỉnh lãi suất điều hành. Ảnh: TẤN THẠNH – Đồ họa: VFA

Anh Ngọc Duy (ngụ TP Biên Hòa, tỉnh Đồng Nai) cho biết anh đang phải trả lãi suất vay tiêu dùng tín chấp qua lương tại một NH TMCP lên tới 20%/năm. Khoản vay của anh đang còn dư nợ gần 70 triệu đồng, đã vay hơn 1 năm nay và chưa một lần thanh toán trễ hạn. “Năm đầu tiên, lãi suất áp dụng là 14%/năm và từ tháng 4-2023 đến nay, tôi phải trả lãi suất lên tới 20%/năm. Đây là mức lãi suất vay tiêu dùng quá cao nên tôi muốn tìm NH khác có mức lãi suất hợp lý hơn để chuyển nợ” – anh Duy nói.

Anh Võ Trần (ngụ quận Gò Vấp, TP HCM) đang còn dư nợ hơn 500 triệu đồng tiền vay mua ô tô, lãi suất hơn 14%/năm. Anh Trần bày tỏ lo lắng: “Trong khi nhiều NH công bố giảm lãi suất cho vay, áp dụng lãi suất cho vay mới chỉ từ 8%-10%/năm thì khoản vay của tôi đang trả lãi suất tới 14%/năm, áp lực tài chính cho cả gia đình là rất lớn. Tôi muốn tìm vay NH khác có mức lãi suất thấp hơn”.

Theo quy định hiện hành, người dân chỉ được vay để trả nợ tại NH khác đối với các khoản vay phục vụ sản xuất – kinh doanh; không áp dụng đối với khoản vay phục vụ nhu cầu đời sống. Nhu cầu của những khách hàng vay tiêu dùng, vay mua ô tô, vay mua nhà là có thực và NHNN cũng có quy định về việc này. Theo đó, Thông tư 06/2023 sửa đổi, bổ sung Thông tư 39/2016 của NHNN vừa ban hành (có hiệu lực từ ngày 1-9) cho phép khách hàng đang có khoản vay tiêu dùng phục vụ đời sống tại NH này được chuyển sang vay NH khác. Việc mở rộng quy định này giúp khách hàng có thêm lựa chọn, trong bối cảnh kinh tế khó khăn, thu nhập giảm ảnh hưởng đến khả năng trả nợ nếu lãi suất quá cao… Dù vậy, đến thời điểm này, hầu hết NH thương mại vẫn chưa có văn bản hướng dẫn cụ thể để triển khai nội dung này từ phía nội bộ các NH.

Một chuyên gia tài chính cá nhân phân tích điểm quan trọng của Thông tư 06 là những khoản nợ cho phép chuyển sang NH khác phải là những khoản nợ tốt, đang trả nợ đúng hạn bình thường nhưng khách hàng muốn chuyển, chủ yếu vì lãi suất cao. Khách hàng tốt thì được quyền đòi hỏi lãi suất thấp hơn nên sẽ tạo sự cạnh tranh để giữ chân khách hàng. Bản thân các NH cũng không dễ để khách hàng… chuyển sang NH khác như vậy, do đó cần quy định rõ ràng và triển khai cụ thể từ phía từng NH thương mại.

Nghịch lý vốn tín dụng

Thực tế từ giữa tháng 3 đến nay, NHNN đã có 4 lần hạ lãi suất điều hành với mức giảm lần lượt là 0,5% và 2% đối với tất cả loại lãi suất điều hành. Nhưng mặt bằng lãi suất cho vay, nhất là lãi vay tiêu dùng chưa giảm như kỳ vọng. Mới đây, một loạt NH tiếp tục công bố giảm đồng loạt lãi suất cho vay để hỗ trợ khách hàng cá nhân và DN nhưng có nghịch lý là khách hàng đang có dư nợ tại NH thì lãi suất cao, trong khi NH muốn đẩy vốn tín dụng mới ra thị trường thì lại khó tìm khách hàng tốt.

Trong khi đó, số liệu của NHNN cho thấy trong 6 tháng đầu năm nay, tăng trưởng tín dụng của nền kinh tế chỉ đạt 4,73%, trong khi cùng kỳ năm ngoái là 9,35%. NH thương mại dồi dào thanh khoản nhưng vốn không chảy mạnh.

Lý giải về tăng trưởng tín dụng thấp, TS Lê Xuân Nghĩa cho rằng điều kiện cấp tín dụng của NH đang quá khó khăn. Thông thường, vào giai đoạn khủng hoảng, các nước sẽ áp dụng điều kiện cấp tín dụng bằng khả năng trả nợ thay vì tài sản thế chấp, còn NH ở Việt Nam lại áp dụng cả 2 loại điều kiện trên.

“Có DN xuất khẩu thức ăn chay sang châu Âu, năm ngoái doanh thu 10 tỉ đồng, năm nay đơn đặt hàng lên tới 25 tỉ đồng nhưng khi hỏi vay thêm vốn, NH vẫn chỉ áp mức vay cũ vì DN không có tài sản bảo đảm bổ sung. Điều này khiến DN dù có đơn hàng nhưng không thể mở rộng được sản xuất. Trong khi đó, khi điều kiện kinh tế khó khăn, nếu có “tia sáng cuối đường hầm”, lẽ ra NH cần bám vào đó để hỗ trợ DN. Vì vậy, nên thẩm định cho vay theo khả năng trả nợ của DN trong tương lai thay vì đòi thế chấp” – ông Nghĩa đề xuất.

Chia sẻ về nghịch lý khó hấp thụ vốn tín dụng của nền kinh tế ở thời điểm hiện tại, một số chuyên gia kinh tế cho rằng nguyên nhân chính là vì khả năng đáp ứng điều kiện vay vốn của DN ở mức thấp hơn do NH đưa ra (do năng lực tài chính suy giảm, giá trị tài sản bảo đảm, nhất là bất động sản bị giảm). bên cạnh đó, năng lực hấp thụ vốn, nhu cầu vay vốn của cả DN và hộ gia đình ở mức thấp (do thiếu đơn hàng, hoạt động sản xuất – kinh doanh bị thu hẹp, e ngại tình trạng trì trệ ở một bộ phận công chức, viên chức). Trong khi đó, một số lĩnh vực lâu nay dựa nhiều vào vốn NH hay trái phiếu DN đang suy giảm như bất động sản, công nghiệp, dịch vụ khác và tiêu dùng, dẫn đến nhu cầu tín dụng của những lĩnh vực này cũng giảm theo…

Kỳ vọng cắt giảm lãi suất thêm 0,5 điểm %

Trong báo cáo cập nhật kinh tế mới nhất, các chuyên gia của Ngân hàng HSBC Việt Nam nhận định trong tháng 7, lạm phát toàn phần chỉ tăng 2,1% so với cùng kỳ, thấp hơn nhiều so với mức trần lạm phát 4,5% của NHNN, do lạm phát năng lượng tiếp tục giảm. Động lực lạm phát đã trở nên ít đáng ngại hơn đối với NHNN và điều này bảo đảm sẽ có thêm hỗ trợ tiền tệ.

Ngân hàng HSBC kỳ vọng NHNN sẽ thực hiện cắt giảm lãi suất thêm 0,5 điểm % và sẽ là lần cắt giảm lãi suất cuối cùng trong chu kỳ nới lỏng hiện tại.

Bà HÀ THU GIANG, Vụ Trưởng Vụ Tín dụng các ngành kinh tế – NHNN:

Tăng cường khả năng tiếp cận, hấp thụ vốn

NHNN đã và đang tiếp tục triển khai nhiều giải pháp tháo gỡ khó khăn để tăng cường khả năng tiếp cận và hấp thụ vốn tín dụng đáp ứng yêu cầu phục hồi và phát triển kinh tế.

Để thực hiện hiệu quả các giải pháp này, rất cần sự đồng hành, phối hợp, triển khai của các bộ, ngành, địa phương về xúc tiến thương mại, mở rộng thị trường xuất khẩu, khai thác cầu nội địa cải thiện môi trường kinh doanh, khơi thông thị trường bất động sản, trái phiếu DN…

TS CẤN VĂN LỰC, thành viên Hội đồng Tư vấn Chính sách Tài chính Tiền tệ quốc gia:

Củng cố niềm tin nhà đầu tư, doanh nghiệp và người dân

Chính phủ cần có chỉ đạo tiếp tục bình ổn, lành mạnh hóa các thị trường chứng khoán, trái phiếu DN, bất động sản, xăng dầu, thanh khoản NH… nhằm củng cố niềm tin của nhà đầu tư, DN và người dân.

Ngoài ra, nên lưu ý rút ngắn độ trễ chính sách để tác động nhanh hơn, hiệu quả hơn. Như với chính sách tiền tệ, ngoài việc cho phép cơ cấu lại nợ, mua lại trái phiếu, các gói tín dụng, cần tiếp tục giảm mặt bằng lãi suất cả huy động và cho vay. Song song đó, đẩy nhanh cơ cấu lại các tổ chức tín dụng yếu kém nhằm hạn chế cạnh tranh lãi suất không lành mạnh, tạo điều kiện giảm lãi suất cho vay.

Các NH thương mại cũng cần xem xét linh hoạt hơn (không hạ chuẩn) điều kiện tín dụng như là một giải pháp tăng khả năng tiếp cận vốn.

T.Khuất ghi