VNHNChính phủ ban hành Nghị định số 20/2026/NĐ-CP quy định chi tiết và hướng dẫn thi hành một số điều của Nghị quyết số 198/2025/QH15 ngày 17/5/2025 của Quốc hội về một số cơ chế, chính sách đặc biệt phát triển kinh tế tư nhân.

Trong đó, Nghị định số 20/2026/NĐ-CP quy định chi tiết các chính sách miễn, giảm thuế thu nhập doanh nghiệp và cá nhân.

Miễn, giảm thuế thu nhập doanh nghiệp

Về miễn, giảm thuế thu nhập doanh nghiệp, Nghị định số 20/2026/NĐ-CP quy định như sau:

1- Công ty quản lý quỹ đầu tư khởi nghiệp sáng tạo theo quy định của Luật Hỗ trợ doanh nghiệp nhỏ và vừa, doanh nghiệp khởi nghiệp sáng tạo, tổ chức trung gian hỗ trợ khởi nghiệp đổi mới sáng tạo có thu nhập từ hoạt động khởi nghiệp sáng tạo, đổi mới sáng tạo theo quy định của Luật Khoa học, công nghệ và đổi mới sáng tạo và các văn bản hướng dẫn:

a) Được miễn thuế, giảm thuế thu nhập doanh nghiệp trong thời hạn theo quy định tại khoản 1 Điều 10 Nghị quyết số 198/2025/QH15.

b) Thời gian miễn thuế, giảm thuế đối với thu nhập tại khoản này được tính liên tục từ năm đầu tiên có thu nhập chịu thuế từ hoạt động khởi nghiệp sáng tạo, đổi mới sáng tạo; trường hợp không có thu nhập chịu thuế trong 03 năm đầu kể từ năm đầu tiên có doanh thu từ hoạt động khởi nghiệp sáng tạo, đổi mới sáng tạo thì thời gian miễn thuế, giảm thuế được tính từ năm thứ tư.

c) Phải hạch toán riêng thu nhập từ hoạt động khởi nghiệp sáng tạo, đổi mới sáng tạo được miễn thuế, giảm thuế tại khoản này với thu nhập từ hoạt động sản xuất, kinh doanh không được ưu đãi thuế khác. Trường hợp không hạch toán riêng được thì phần thu nhập từ hoạt động được ưu đãi thuế được xác định bằng (=) tổng thu nhập chịu thuế nhân (x) với tỷ lệ phần trăm (%) doanh thu hoặc chi phí được trừ của hoạt động sản xuất, kinh doanh được ưu đãi thuế so với tổng doanh thu hoặc tổng chi phí được trừ của doanh nghiệp khởi nghiệp sáng tạo, công ty quản lý quỹ đầu tư khởi nghiệp sáng tạo, tổ chức trung gian hỗ trợ khởi nghiệp đổi mới sáng tạo trong kỳ tính thuế.

Trường hợp có khoản doanh thu hoặc chi phí được trừ không thể hạch toán riêng được thì khoản doanh thu hoặc chi phí được trừ đó xác định theo tỷ lệ giữa doanh thu hoặc chi phí được trừ của hoạt động sản xuất, kinh doanh hưởng ưu đãi thuế trên tổng doanh thu hoặc chi phí được trừ của doanh nghiệp khởi nghiệp sáng tạo, công ty quản lý quỹ đầu tư khởi nghiệp sáng tạo, tổ chức trung gian hỗ trợ khởi nghiệp đổi mới sáng tạo.

2- Doanh nghiệp có thu nhập từ chuyển nhượng cổ phần, phần vốn góp, quyền góp vốn, quyền mua cổ phần, quyền mua phần vốn góp vào doanh nghiệp khởi nghiệp sáng tạo:

a) Được miễn thuế thu nhập doanh nghiệp đối với khoản thu nhập này.

b) Thu nhập từ chuyển nhượng cổ phần, phần vốn góp, quyền góp vốn, quyền mua cổ phần, quyền mua phần vốn góp quy định tại khoản này là thu nhập có được từ chuyển nhượng một phần hoặc toàn bộ cổ phần, phần vốn góp, quyền góp vốn, quyền mua cổ phần, quyền mua phần vốn góp vào doanh nghiệp khởi nghiệp sáng tạo (bao gồm cả trường hợp bán doanh nghiệp), trừ thu nhập từ chuyển nhượng cổ phiếu, quyền mua cổ phiếu của công ty đại chúng, tổ chức niêm yết, đăng ký giao dịch theo quy định của pháp luật về chứng khoán.

c) Trường hợp bán toàn bộ công ty trách nhiệm hữu hạn một thành viên do tổ chức làm chủ sở hữu dưới hình thức chuyển nhượng vốn có gắn với bất động sản thì kê khai và nộp thuế thu nhập doanh nghiệp theo hoạt động chuyển nhượng bất động sản.

3- Doanh nghiệp nhỏ và vừa đăng ký kinh doanh lần đầu:

a) Được miễn thuế thu nhập doanh nghiệp trong 03 năm kể từ khi được cấp Giấy chứng nhận đăng ký doanh nghiệp lần đầu. Thời gian miễn thuế được tính liên tục từ năm đầu tiên được cấp Giấy chứng nhận đăng ký doanh nghiệp lần đầu. Trường hợp Giấy chứng nhận đăng ký doanh nghiệp được cấp trước thời điểm Nghị quyết số 198/2025/QH15 có hiệu lực thi hành mà còn thời gian áp dụng ưu đãi thì doanh nghiệp được hưởng ưu đãi theo quy định tại khoản này cho thời gian còn lại.

b) Quy định ưu đãi tại khoản này không áp dụng đối với:

– Doanh nghiệp thành lập mới do sáp nhập, hợp nhất, chia, tách, chuyển đổi chủ sở hữu, chuyển đổi loại hình doanh nghiệp.

– Doanh nghiệp thành lập mới mà người đại diện theo pháp luật (trừ trường hợp người đại diện theo pháp luật không phải là thành viên góp vốn), thành viên hợp danh hoặc người có số vốn góp cao nhất đã tham gia hoạt động kinh doanh với vai trò là người đại diện theo pháp luật, thành viên hợp danh hoặc người có số vốn góp cao nhất trong các doanh nghiệp đang hoạt động hoặc đã giải thể nhưng chưa được 12 tháng tính từ thời điểm giải thể doanh nghiệp cũ đến thời điểm thành lập doanh nghiệp mới.

– Thu nhập quy định tại khoản 3 Điều 18 Luật Thuế thu nhập doanh nghiệp số 67/2025/QH15.

Nghị định nêu rõ, trong cùng một thời gian, nếu doanh nghiệp khởi nghiệp sáng tạo, công ty quản lý quỹ đầu tư khởi nghiệp sáng tạo, tổ chức trung gian hỗ trợ khởi nghiệp đổi mới sáng tạo, doanh nghiệp nhỏ và vừa có khoản thu nhập được hưởng miễn thuế, giảm thuế theo quy định tại mục 1, 3 nêu trên vừa được hưởng miễn thuế, giảm thuế khác với quy định tại Nghị định này thì được lựa chọn hưởng miễn thuế, giảm thuế có lợi nhất và thực hiện ổn định, không thay đổi trong thời gian miễn thuế, giảm thuế.

Trường hợp trong kỳ tính thuế đầu tiên mà doanh nghiệp khởi nghiệp sáng tạo, công ty quản lý quỹ đầu tư khởi nghiệp sáng tạo, tổ chức trung gian hỗ trợ khởi nghiệp đổi mới sáng tạo, doanh nghiệp nhỏ và vừa quy định tại mục 1, 3 nêu trên có thời gian hoạt động sản xuất, kinh doanh được miễn thuế, giảm thuế dưới 12 tháng thì được lựa chọn hưởng miễn thuế, giảm thuế theo quy định tại Nghị định này ngay từ kỳ tính thuế đầu tiên đó hoặc đăng ký với cơ quan thuế thời gian bắt đầu được miễn thuế, giảm thuế từ kỳ tính thuế tiếp theo.

Miễn, giảm thuế thu nhập cá nhân

Đối với cá nhân, Nghị định số 20/2026/NĐ-CP quy định việc miễn, giảm thuế như sau:

1a- Cá nhân có thu nhập từ chuyển nhượng cổ phần, phần vốn góp, quyền góp vốn, quyền mua cổ phần, quyền mua phần vốn góp vào doanh nghiệp khởi nghiệp sáng tạo được miễn thuế thu nhập cá nhân đối với khoản thu nhập này.

Thu nhập từ chuyển nhượng cổ phần, phần vốn góp, quyền góp vốn, quyền mua cổ phần, quyền mua phần vốn góp quy định tại khoản này là thu nhập có được từ chuyển nhượng một phần hoặc toàn bộ cổ phần, phần vốn góp, quyền góp vốn, quyền mua cổ phần, quyền mua phần vốn góp vào doanh nghiệp khởi nghiệp sáng tạo (bao gồm cả trường hợp bán doanh nghiệp), trừ thu nhập từ chuyển nhượng cổ phiếu, quyền mua cổ phiếu của công ty đại chúng, tổ chức niêm yết, đăng ký giao dịch theo quy định của pháp luật về chứng khoán.

Trường hợp bán toàn bộ doanh nghiệp do cá nhân làm chủ sở hữu dưới hình thức chuyển nhượng vốn có gắn với bất động sản thì kê khai và nộp thuế thu nhập cá nhân theo hoạt động chuyển nhượng bất động sản.

2a- Cá nhân là chuyên gia, nhà khoa học theo quy định của Luật Khoa học, công nghệ và đổi mới sáng tạo và các văn bản hướng dẫn có thu nhập từ tiền lương, tiền công nhận được từ doanh nghiệp khởi nghiệp sáng tạo, trung tâm nghiên cứu và phát triển, tổ chức trung gian hỗ trợ khởi nghiệp đổi mới sáng tạo được miễn thuế trong thời hạn 02 năm (24 tháng liên tục) và giảm 50% số thuế phải nộp trong 04 năm (48 tháng liên tục) tiếp theo đối với khoản thu nhập này.

Thời gian miễn, giảm thuế tính liên tục kể từ tháng phát sinh thu nhập được miễn, giảm thuế. Trường hợp phát sinh thu nhập trong tháng thì thời gian tính miễn, giảm thuế được tính đủ tháng.

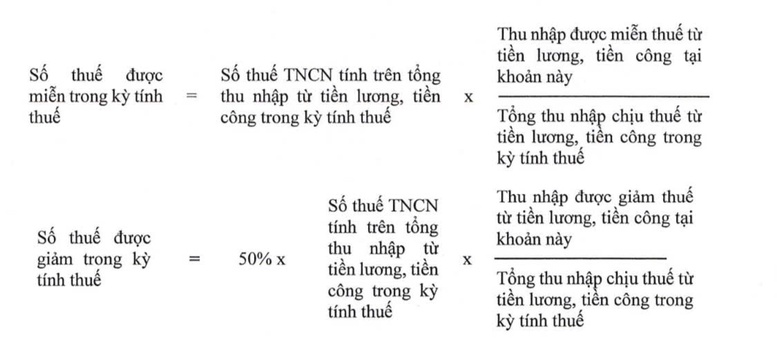

Trường hợp cá nhân vừa có thu nhập từ tiền lương, tiền công được miễn, giảm thuế theo quy định tại khoản này vừa có thu nhập từ tiền lương, tiền công khác thì số thuế thu nhập cá nhân được miễn, giảm theo quy định tại khoản này được xác định như sau:

Nghị định quy định miễn, giảm thuế thu nhập doanh nghiệp ở mục 1,3 nêu trên có hiệu lực từ ngày Nghị quyết số 198/2025/QH15 có hiệu lực thi hành (17/5/2025) và áp dụng kể từ kỳ tính thuế năm 2025.

Quy định về miễn, giảm thuế thu nhập doanh nghiệp ở mục 2 và các quy định về miễn, giảm thuế thu nhập cá nhân nêu trên có hiệu lực từ ngày 17/5/2025.