2023 là một năm nhiều khó khăn với ngành ngân hàng. Ảnh: Minh hoạ

Hàng loạt nhà băng tăng trưởng âm

Số liệu của 27 ngân hàng niêm yết công bố BCTC quý II/2023 cho thấy những tình cảnh rất khó khăn của toàn hệ thống ngân hàng Việt Nam.

Theo đó, bối cảnh chung là thu nhập lãi thuần của hầu hết các ngân hàng đều suy giảm hoặc tăng trưởng rất thấp so với cùng kỳ năm trước. Sự không đồng pha trong tăng/giảm lãi suất huy động và cho vay khiến chi phí lãi của các ngân hàng đều tăng cao, có những nhà băng chi phí lãi tăng bằng lần khiến thu nhập lãi thuần thu hẹp, ảnh hưởng trực tiếp tới lợi nhuận. Chưa kể tới việc, tăng trưởng kinh tế thấp, ảnh hưởng tới khả năng hấp thụ vốn của doanh nghiệp, tăng trưởng tín dụng thấp. Với con số tăng trưởng tín dụng 6 tháng chỉ 4,73% thì mục tiêu 14% cả năm là đầy thách thức.

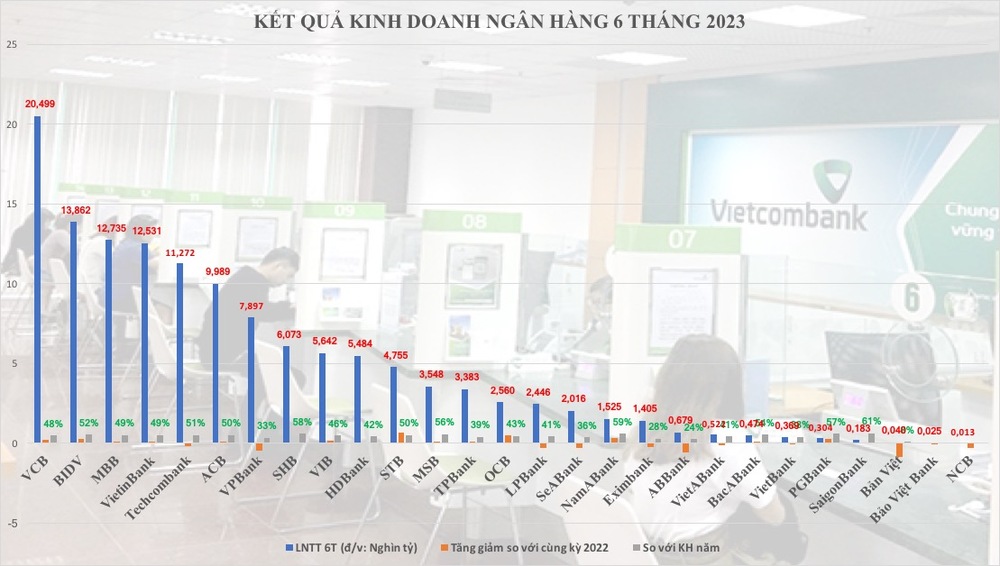

Tổng hợp BCTC NH quý II/2023

Thống kê lợi nhuận trước thuế của 27 ngân hàng trong 6 tháng đầu năm 2023 cho thấy, quá nửa là tăng trưởng lợi nhuận dưới 10%, trong đó có tới 11/27 nhà băng tăng trưởng lợi nhuận âm từ 5-89%, gồm: Ngân hàng Bản Việt (-89%), ABBank (-59%), VPBank (-48%), LPBank (-32%), NCB (-29%), SeABank (-28%), Eximbank (-26%), Techcombank (-20%), VietABank (-16%), ngân hàng Bảo Việt (-7%) và VietBank (-5%);

Chỉ có 5/27 ngân hàng có mức tăng trưởng lợi nhuận trên 20% là Sacombank (+64%), OCB (+47%), NamABank (+30%), BIDV (+26%) và PGBank (+24%)… Điều này là trái ngược so với những con số tăng trưởng lợi nhuận khủng của nhóm ngân hàng có vốn hoá lớn và trung trong nửa đầu năm 2022.

So với kế hoạch năm, ngay cả khi một số ngân hàng đã đặt mục tiêu tăng trưởng lợi nhuận âm, hoặc điều chỉnh giảm thì cũng quá nửa số nhà băng chưa đạt tới 50% kế hoạc và chỉ có 10 ngân hàng đạt 50-61% kế hoạch ĐHĐCĐ giao. Có thể hiểu, khó khăn trên thực tế còn khắc nghiệt hơn cả dự báo của các ông chủ nhà băng vào đầu năm 2023.

Lý giải chi tiết hơn về kết quả kinh doanh ngành ngân hàng 6 tháng đầu năm, TS. Nguyễn Trí Hiếu, chuyên gia Tài chính ngân hàng cho rằng, kỳ hạn huy động của các ngân hàng phổ biến khoảng 6 tháng. Vì vậy, lãi suất huy động tăng cao từ cuối năm 2022 sẽ được thể hiện trong chi phí vốn 6 tháng đầu năm 2023. Đặc biệt, khi tăng trưởng tín dụng chỉ 4,73% càng đè nặng thêm cho chi phí này, khiến thu nhập lãi ròng thấp.

TS. Nguyễn Trí Hiếu lưu ý, dù đối mặt với khó khăn lớn từ hoạt động chính nhưng sẽ không có ngân hàng báo lỗ. “Vì các nhà băng có rất nhiều “kỹ thuật” kế toán để hạch toán lợi nhuận, có khi là giảm trích lập dự phòng, có khi là hạch toán những khoản “để dành”… nhằm tránh lỗ”. Tuy nhiên, dù thế nào, khó khăn sẽ tiếp tục kéo dài cho tới cuối năm 2023 nếu không có những bứt phá trong tín dụng từ nay tới cuối năm.

Thống kê nhóm ngân hàng có quy mô tổng tài sản lớn nhất thị trường cho thấy bức tranh tổng quan. Dẫn đầu quy mô tổng tài sản là BIDV với 2,12 triệu tỷ. Trong 6 tháng đầu năm thu nhập lãi của ngân hàng này tăng tới 37% nhưng thu nhập lãi thuần chỉ tăng 1%, còn chi phi lãi tăng tới 71,5%.

VietinBank có tổng tài sản đứng thứ 2 với 1,86 triệu tỷ. Trong 6 tháng đầu năm, thu nhập lãi của VietinBank tăng trưởng khá mạnh, tăng 36% so với cùng kỳ. Tuy nhiên, do áp lực chi phí lãi tăng cao, với mức tăng 64% khiến thu nhập lãi thuần chỉ đạt 12.758 tỷ đồng, tăng 6,2%.

Tổng tài sản giảm khiến Vietcombank lùi về vị trí thứ 3 với 1,7 triệu tỷ. Trong 6 tháng đầu năm, thu nhập lãi của nhà băng này tăng mạnh thêm 41% nhưng thu nhập lãi thuần chỉ tăng 14%. Chi phi lãi chiếm quá nửa thu nhập lãi của ngân hàng, trong khi cùng kỳ năm 2022 tỷ lệ này chỉ dao động khoảng 37-38%.

MBBank xếp thứ 4 về quy mô tổng tài sản với 806.237 tỷ đồng. Thu nhập lãi ngân hàng này trong 6 tháng cũng tăng tới 44% nhưng thu nhập lãi thuần chỉ tăng 13,5%. Chi phí lãi gấp 2,5 lần cùng kỳ năm trước.

Xét tới lợi nhuận trước thuế của nhóm 6 ngân hàng dẫn đầu về quy mô tổng tài sản là BIDV, VietinBank, Vietcombank, MBBank, VPBank và Techcombank thì có tới 2 nhà băng có mức tăng trưởng lợi nhuận 6 tháng âm so với cùng kỳ là VPBank (-48%) và Techcombank (-20%), theo đó 2 ngân hàng này cũng có mức tăng trưởng thu nhập lãi thuần giảm lần lượt (-9%) à (-19%).

Tuy nhiên, nhìn theo khía cạnh tăng trích lập dự phòng rủi ro tín dụng (cách hạch toán tăng/giảm trích lập dự phòng rủi ro sẽ ảnh hưởng trực tiếp tới kết quả lợi nhuận nhiều ngân hàng khi mức trích lập có khi bằng 1/2 hoặc 2/3 lợi nhuận trước thuế) nhóm ngân hàng tư nhân như VPBank và Techcombank lại tăng mạnh: VPBank (+32%), Techcombank (+111%), riêng MBBank (-13%) còn nhóm ngân hàng quốc doanh lại giảm trích lập dự phòng, hoặc tăng vừa phải: Vietcombank (-9%), BIDV (-30%), VietinBank (+10%).

TS. Nguyễn Trí Hiếu cho rằng, gánh nặng trích lập dự phòng rủi ro tín dụng có thể sẽ là “từ khoá” với kết quả lợi nhuận ngành ngân hàng 6 tháng cuối năm, vì đây là thời điểm các ngân hàng buộc phải trích lập dự phòng rủi ro đầy đủ cho tất cả các khoản nợ xấu. Một số ngân hàng sẽ không thể tiếp tục giảm trích lập dự phòng để tăng lợi nhuận hoặc giữ lợi nhuận tiếp tục tăng trưởng trong 2 quý cuối năm.

Viễn cảnh tăng trưởng tín dụng “dồn dập” 6 tháng cuối năm 2023

Dù còn nhiều khó khăn song TS. Nguyễn Trí Hiếu cũng cho rằng, vẫn có một số điểm sáng nếu kịp thời đẩy nhanh tốc độ giải ngân vốn tín dụng ra nền kinh tế.

“Chính phủ, NHNN đang tìm nhiều giải pháp khác nhau để thúc đẩy tăng trưởng tín dụng nhanh, mạnh hơn, đặc biệt là cho vay lĩnh vực bất động sản, xuất khẩu, sản xuất… để thúc đẩy tăng trưởng kinh tế. Việc đạt được mục tiêu tăng trưởng tín dụng 14% là có thể và không loại trừ sẽ có một giai đoạn tăng trưởng tín dụng dồn dập từ nay tới cuối năm. Tuy nhiên, điều này cũng phụ thuộc rất lớn vào việc nền kinh tế có thể bứt tốc và lĩnh vực bất động sản có thể nhanh chóng phục hồi?”, ông Hiếu nói.

Ngoài ra, ông Hiếu cho rằng, từ nay tới cuối năm rất có thể NHNN sẽ giảm lãi suất điều hành 1 lần nữa với mức giảm ít nhất là 0,25 điểm %. Điều này sẽ giúp các ngân hàng giảm chi phí vốn. Tuy nhiên cũng sẽ có độ trễ nhất định để việc lãi suất giảm lãi suất điều hành tác động tới nền kinh tế thực.